Vad är GAA i graferna ovan?

GAA = Global Asset Allocation. En sammansättning av aktier, räntor, “real estate”, råvaror och guld.

Lite research inför nästa version av artikeln.

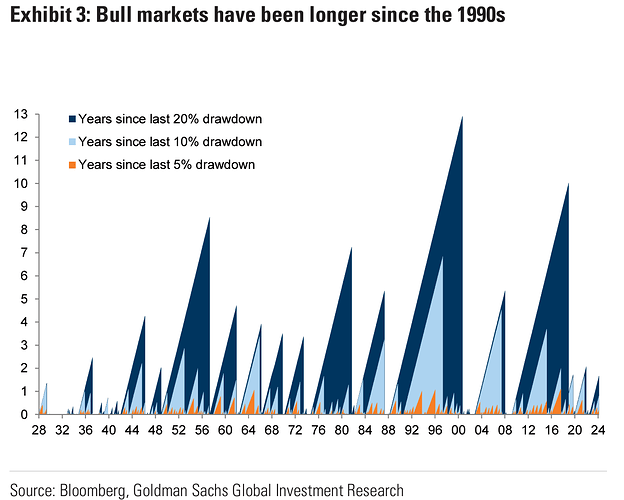

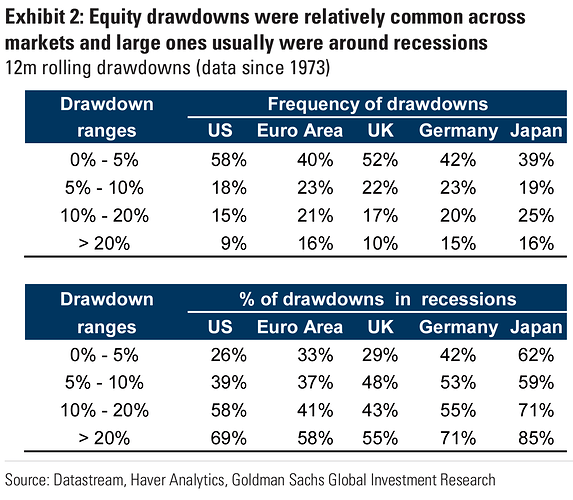

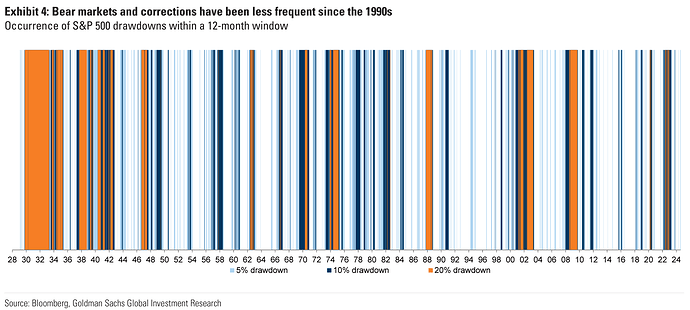

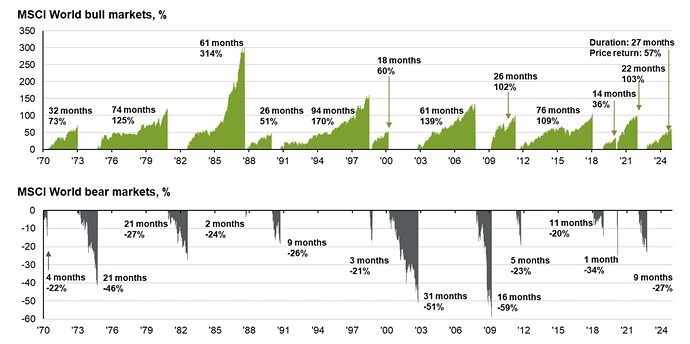

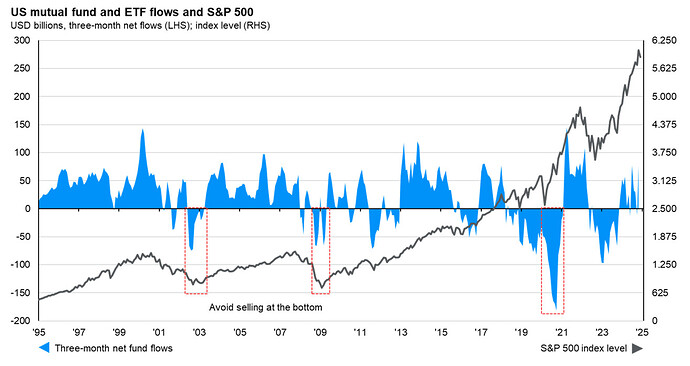

Källa: Goldman & Sachs: “The lowdown on the risk of an(other) equity drawdown”, 240909

Hm, angående insättningar/uttag.

ETF:er är ju börshandlade fonder, och när de handlas finns det väl både en köpare och en säljare?

Vad är då ett uttag från marknaden? Är det från ett privatpersonperspektiv (kontra institutioner)? Eller vad missar jag?

Bra fråga, jag tänkte faktiskt inte på det. Kanske @nightowl sitter på facit.

Snabb googling på ämnet:

Creating new ETF Shares

When an ETF is created, the issuer works with a big financial institution known as an Authorized Participant (AP). The AP goes into the open market and buys the securities that make up the ETF.

The AP exchanges this big basket of securities with the issuer for a large block of shares of the ETF. This big block is referred to as a creation unit.

That creation unit is resold by the AP on the stock exchange where shares of the fund will trade. Each share of the ETF can then be bought or sold by individual investors.

After that, the AP manages the supply of outstanding ETF shares to meet ongoing investor demand. When necessary, this includes creating additional ETF shares from the issuer for sale on the exchange.

Redeeming Outstanding ETF Shares

When there are more sellers than buyers of the ETF, the AP may work with the issuer to take excess supply off the market. This defines the redemption process. It is the opposite of the creation process.

The AP will go into the open market and buy shares of the ETF. After accumulating a large block of ETF shares – referred to as a redemption unit – the AP will exchange those shares for an equivalent value of the basket of securities that make up the ETF. The AP may then sell those securities in the open market.

Summary of the Creation and Redemption Process

Creation and redemption involves shares of the ETF and shares of its component basket of securities. A small cash component is also typically included in either process.

The AP does ultimately sell those huge quantities of ETF shares or its component securities. It will sell ETF shares acquired in the creation process and shares or its component securities acquired in the redemption process. But those sales take place in the open market. They do not include the issuer.

The transactions the AP makes in the creation or redemption process may have tax consequences for the AP, as buying and selling on its own behalf may create taxable events. The AP’s market activity has no impact to the fund, which by law is required to pass through cap gains to shareholders.

Exchanges between APs and issuers are “in-kind transactions”, which are typically tax-free events. APs trade ETF shares for portfolio securities (and vice versa). There technically are no purchases or sales between the two entities.

Finns totalt sett inte bortsett från utdelning, nyemission, avnotering och IPO.

För varje sälj som görs finns en köpare med samma pris. Nettoflödet till/från blir noll.

Men statistiken visar nog flödet in/ut ur ETFer. De ägs gissningvis till stor utsträckning av privatsparare. Flödet in/ut ur ETFer som grupp kan vara negativt/positivt. Bara att det som flödar ut från ETFer hamnar (via AP) flödar in som direktägda aktier (eller motsatt).

ETF andelar förstörs/skapas av AP för att hålla värdet korrekt. Inlägget ovan beskriver hur. Så om en AP köper en ETF andel så kommer AP sälja samma aktier som en andel består av. Då flödar det ut ur ETFen för nu finns en andel mindre.

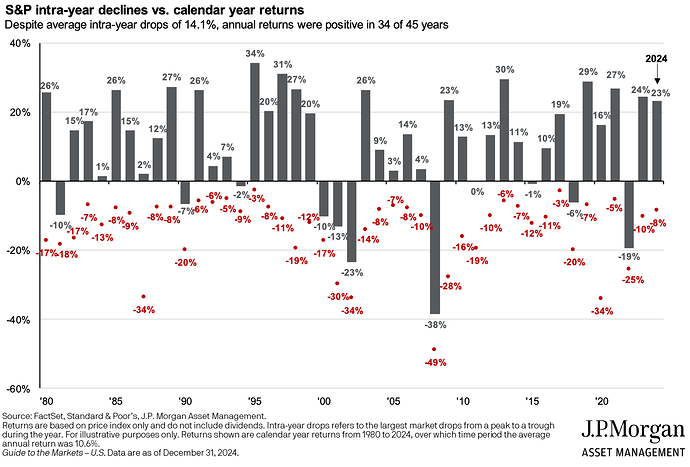

Typ omöjligt att veta vad som kommer hända. De större fonder jag har med mycket USA ligger på +35% senaste året. Har börjat minska på dom lite…

Chans/risk?..

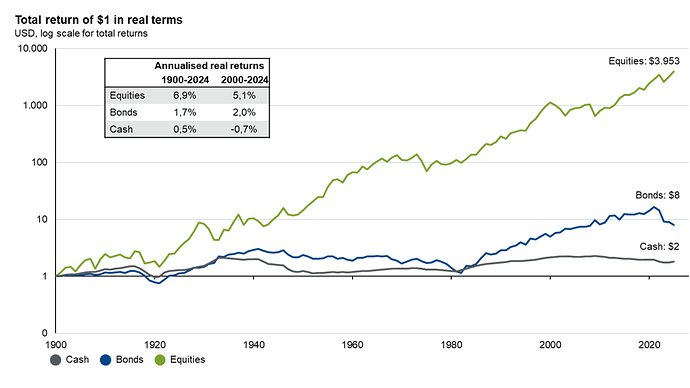

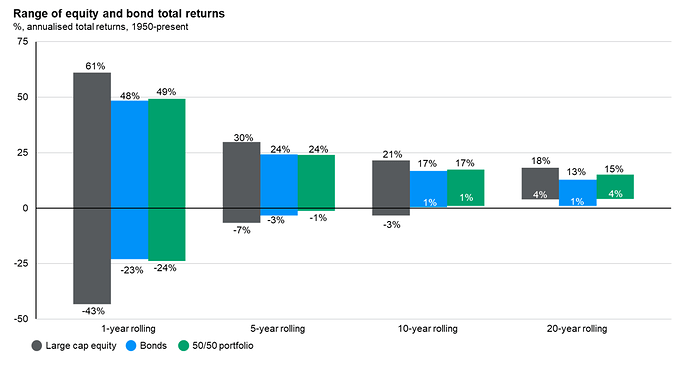

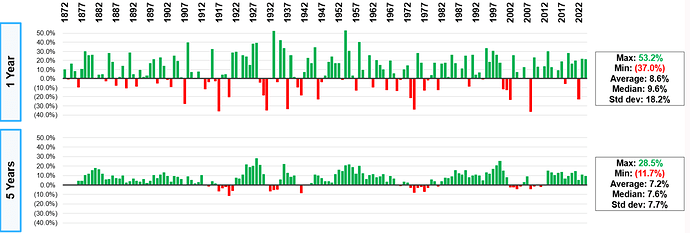

OM man kollar på börstatistik över extremt lång tid 200++ år så är genomsnittlig tillväxt uppmuntrande. Häraden 6 % i genomsnitt med inflation avdragen för en vettig bred indexportfölj. nära 7 % USA och 5% för världen i stort.

OCH perioder med högre avkastningen balanseras av perioder med lägre och tvärsom.

Vi kan vara där nu/snart . Sämre tillväxt närmaste 10-20 åren i snitt skulle inte förvåna mig…

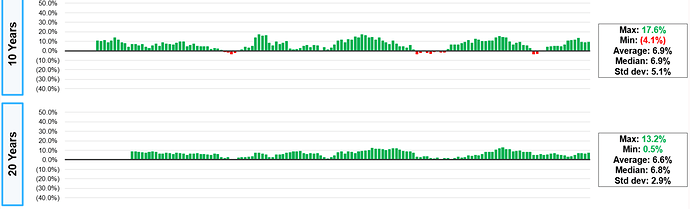

Kolla gärna denna kalkyl som visar hur stor genomsnittlig värdeökning varit per år sett över en 10 års resp en 20 årsperiod . 1872 till 2024. USA endast. Inflationen avdragen

Och staplarna för 1 och 5 års perspektivet

Skall man gissa på något mönster lite mer troligt än något annat så kanske perioden med extra god tillväxt går mot sitt slut “snart”.

Sen kanske 10 år med svag utveckling är lite mer sannolikt än andra utfall ?.

Att notera är även att med 20 års perspektivet har utvecklingen aldrig varit negativ kompenserat för inflation sedan 1872 i USA ! . Allra sämsta perioden gav ändå + 0,5% per år.

Dvs för lååångsiktigt sparande. Räntesparande går troligen alltid back realt och aktiemarknaden gör det troligen aldrig. ( Även om man måste ta ut pengarna i värsta dippen ,OM man kan undvika det borde det se lite bättre ut )