Hej, jag jobbar mycket med kvantitativ analys, både i modeller samt enskilda bolagsanalyser.

1: Det beror på vad du syftar att få fram, samt vilka nyckeltal. Exempelvis med de flesta mått på lönsamhet och tillväxt så kikar jag helst över en längre period, 5-10 år. För värdering är det ofta R12m, detta för att få en jämförbar period.

Det är inte mycket jag tittar på kvartalsdata, det är för mig som fundamental kvantitativ långsiktig investerare generellt inte superrelevant vad som skett under 3 månader. Men det kan vara bra för potentiella triggers i närtid samt vid bedömning av marknadens reaktion vid en enskild rapport. Här kikar jag både på siffrorna, men även framåtblickande/guidance om det finns, samt VD-ord.

2: Båda är ofta bra relevanta multiplar, det viktiga är nog inte att lägga till fler utan snarare att använda de korrekt. De är trots allt bara kortare, enklare varianter av en fullständig kassaflödesvärdering. Ingående variabler bör vara bolagets risk, tillväxt och lönsamhet över ditt satta avkastningskrav (CROIC/WACC). Att sätta multiplarna i relation till fundamenta, samt hur bolaget historiskt värderats kan ge indikationer på eventuella felprissättningar. Även dessa två du valt är från resultaträkningen, det kan vara relevant med mått från kassaflödet (EV/OP, EV/FCF). Du kan även kika på värderingen i relation till data på längre perioder, tex ett snitt av vinsten (CAPE, PEx).

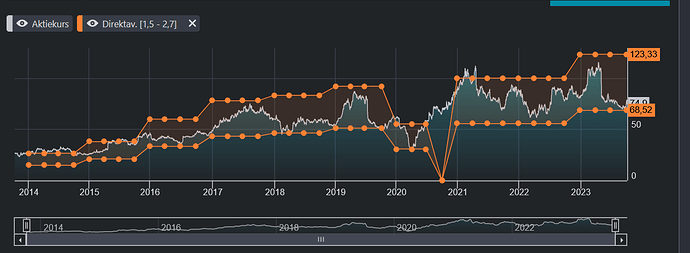

Vissa bolag bedömer jag mer på andra sätt, för att försöka hitta hur marknaden väljer att värdera bolaget. Här kommer ett exempel på ett stabilt utdelningsbolag, där det är lättare att bedöma hur “relativt dyrt” bolaget är utifrån direktavkastning. Det säger inget om vad bolaget borde vara värt, endast en indikator på potentiell undervärdering.

Här blir det tydligt att marknaden handlat bolaget en del utifrån detta. Detta sätt är dock främst lämpligt med stabila utdelare (10-15 år utdelning). Du kan självklart använda liknande metodik med andra multiplar, men jag tycker det är viktigt att inte ensamt vila på detta, utan kolla även att bolaget är billigt i absoluta termer, inte bara relativa termer.

3: ROE, ROA, ROIC är klassiska mått. Samtliga tar dock data från resultaträkningen. För en bredare bild av lönsamheten är det viktigt att beakta kassaflödet. När det gäller marginaler gillar jag bruttomarginal & EBIT-marginal, både ger en fingervisning kring en kostnadseffektivitet och möjligheten att ta betalt av kund. Du kan även här gärna bygga egna mått, exempelvis Bruttomarginal/totala tillgångar har historiskt visat sig överprestera som “faktor” (se Novy-Marx).

VPA är ensamt inte något du kan bedöma lönsamheten av, utan används främst som komponent i att beräkna tillväxt etc.

4: Du kan inte använda Börsdatas PEG för att bedöma tillväxt. Det är siffror tagna på rullande 12 månader. Tillväxten du ska bedöma är framåtblickande, vilket alltid innebär kvalificerade gissningar. Mitt råd är att ta stöd i:

-

historiken. Titta på tillväxt i: Omsättning per aktie, vinst per aktie, eget kapital per aktie, operativt kassaflöde per aktie och, om relevant, utdelning per aktie. Gärna över 5-10 år. Kolla gärna av stora avvikelser mellan dessa stora tillväxttakter. Generellt premierar jag bolag där dessa någorlunda växt i takt med varandra. Vill du göra det kvantitativt, så beräkna standardavvikelsen över måtten och olika tidsperioder.

-

Intrinsic growth rate. Långsiktiga lönsamheten i form av ROIC*(1-utdelningsandel) är den teoretiskt förväntade tillväxten.

-

Andra analytiker, rapporter från diverse branschorgan etc. Här kan du kika på både bolaget, länderna de agerar i samt industrin som helhet för att få en känsla för tak och golv. Här gäller det även att förstå konjunkturen.

-

Bolagets egna finansiella mål.

-

Generellt uppmuntrar jag till yttersta försiktighet i storleken på tillväxten, men även uthålligheten på sagda tillväxt. Alla bolag kan inte växa snabbare än ekonomin. Om något måste många vara rätt långsammare för att lämna utrymme till andra rappare bolag.

Jag hoppas detta hjälper, tveka inte till följdfrågor ifall du vill ha lite källor, feedback eller förtydliganden

André Granström,

VQM Consulting AB