Måste vara jobbigt att vara så dryg som du varit senaste tiden. Inte bara denna tråden. Jag har tystat dig i forumet. Nyårslöfte att ta bort energitjuvar som inte adderar något utan bara som i detta fallet trummar sin egen agenda, om och om igen, utan respekt för andras behov.

Svaret ligger i detta inlägget, alla andra lösningar strider mot EHM och @janbolmeson inveseringsfilosofi. Tråden kan alternativt stängas, eller hållas öppen för vidare diskussioner om andra ämnen.

Absolut det är ett av svaren men Jan är ju samtidigt inte helt emot home bias (tex AMF Kort) så det är kanske därför han själv startade tråden för att samla tankegångarna.

Jag ser väl inte heller att RT helt slaviskt följer EMH. Om än i huvudsak.

Tex AP7 Sofa rekommendationen för PPM är ju med AP7 räntefond som är i SEK papper enbart.

Absolut det är ett av svaren men Jan är ju samtidigt inte helt emot home bias (tex AMF Kort) så det är kanske därför han själv startade tråden för att samla tankegångarna.

Håll dig till ämnet tack, bredast möjliga räntedel ska vi prata om enbart här enligt sig själv.

Ja det blir väl bredare med AMF Kort och Mix?

Nej, det blir smalare. Köp Vanguard Global Aggregate Bd UCITS (VAGF) om du är EMH predikare. För vanligt folk duger AMF räntefond mix alldeles ypperligt för att fånga marknadsrisken, behöver inte vara krångligare än så.

Det var du som tog upp och hänvisade till EHM, inte jag

Hur som helst, så här får jag då den mängd förslag som varit uppe med olika tankegångar med fokus på vanliga fonder (ETFer kan kompletteras med för de som kan/vill ha det istället)

Så långt ifrån någon konsensus man kan komma känns det som, så det blir intressant att se vad @janbolmeson koker ihop som grundrekommendation för en RT basränteportfölj. Avundas det inte

-

För de som inte vill ta i räntefonder ens med tång. För låsta pengar i tex TJP så får man balansera på totala kapitlet i så fall (sparkonto utanför TJP, aktier enbart i TJP, med vissa risker mht månadsutbetalningar)

100% Sparkonto -

Enbart svenska korta räntor för de som måste ha räntefond men vill ta så låg risk som möjligt nominellt i SEK. Fullständig Home bias så nära sparkonto som möjligt.

100% AMF Kort -

Strikt EMH (RT?) approach för de som inte vill ta något bett mot marknaden förrutom att vara enbart SEK exponerad pga valutasäkring av fonden nedan

100% AMF Mix -

Blandning av ovan för de som vill ha någon grad av home bias i SEK (X) men i övrigt följa EMH förrutom valuta exponering då

X% AMF Kort

(100-X)% AMF Mix -

För dem som vill undvika SEK exponering och istället ha USD exponering (undvika ”skitvalutan” SEK som ofta rasar i kriser). Dock dyr (0.5%). Dock bara Kortränta (US Tbills) som minst dåliga vanliga fonden som är tillgänglig. ETFer kan vara bättre men mer avancerade alternativ

100% SEB kort C USD -

För dem som vill mixa icke-SEK exponering (X%) enligt ovan med home bias som då blir på de länge räntorna (eftersom vettigaste icke-SEK fonden var på korta räntor)

X% SEB kort C USD

(100-X)% Storebrand Obligation

Finns nog ännu fler varianter beroende på vilken approach man vill ha. Jag har åtminstone landat i hur jag vill ha det för mina olika typer av portföljer.

EMH gäller väl aktiemarknaden? Tänker du på modern portföljteori? Då är det viktiga att tillgångsslagen rör sig olika. Vilket jag tycker talar för att eventuella obligationer ska avgränsas till statsobligationer och liknande. Företagsobligationer rör sig som aktiemarknaden.

EMH gäller även på räntemarknaden, men det är som sagt bara en teori/modell. Finns även forskning, tex FF5 faktormodell som tyder på att det går att kombinera riskfaktorer med positiv förväntad avkastning och låg korrelation och få bättre (högre riskjusterad avkastning) portföljer än marknadsportföljen, så kallad tangency portfolio. Men är en annan diskussion.

Vad jag förstått på @janbolmeson så ligger RTs investeringsfilosofi i linje med EMH, och grundrekommendationen bör således vara att äga något i stil med 50/50 global indexfond och global total market räntefond, det fångar upp i princip hela kapitalmarknaderna på ett kostnadseffektivt sätt.

Vill man vara EMH hardcore tycker jag 50/50 VWCE/VAGF är en bra rekommendation.

Vill man vara EMH light tycker jag 50/50 LF global/AMF räntefond mix är en bra rekommendation.

Vill man vara EMH soffpotatis tycker jag Lysa bred 50/50 är en bra rekommendation.

Tycker det är ett bra resonemang. En sak att lägga till är att T-bills, likt guld, verkar fungera som en säker hamn vid plötsliga omvärldshändelser som skapar oro på börsen. För oss svenskar blir det dubbelt då dollarn även börjar stiga mot SEK. Så för riskaverta så kanske överkurs kan vara att ha SEB:s USD-fond av det skälet.

Japp, det var det jag försökte ta upp med det nedan - olika grad av det ![]()

- För dem som vill undvika SEK exponering och istället ha USD exponering (undvika ”skitvalutan” SEK som ofta rasar i kriser). Dock dyr (0.5%). Dock bara Kortränta (US Tbills) som minst dåliga vanliga fonden som är tillgänglig. ETFer kan vara bättre men mer avancerade alternativ

100% SEB kort C USD- För dem som vill mixa icke-SEK exponering (X%) enligt ovan med home bias som då blir på de länge räntorna (eftersom vettigaste icke-SEK fonden var på korta räntor)

X% SEB kort C USD

(100-X)% Storebrand Obligation

Jag läser dåligt. Tack!

Mitt förslag är att skippa globala räntefonder. Enbart svenska räntefonder med hög kreditvärdighet. Sen justera durationen beroende på sparmål.

För RT portföljerna:

Kort sparhorisont (0-3 år):

Sparkonto med insättningsgaranti och fria uttag. Ränta ca 2% idag

Mellanlång spar horisont (5år)

50% Global Index

50% Kort svensk räntefond med statsobligationer (T.ex. AMF Kort) / Sparkonto med insättningsgaranti

Lång sparhorisont (>10år)

90% Global Index

10% Lång svensk räntefond med statsobligationer (T.ex. Storebrand Obligation A)

För en ren ränteportfölj

40% Kort svensk räntefond med statsobligationer

40% Lång svensk räntefond med statsobligationer

20% Svensk realobligation

Mic drop

Tycker ingen människa ska behöva genomlida att ha en kort räntefond i ISK skal  , möjligtvis korta företagsobligationer, allt annat faller bort pga negativ förväntad real avkastning.

, möjligtvis korta företagsobligationer, allt annat faller bort pga negativ förväntad real avkastning.

Är det verkligen så? Avkastar räntefonden 3 procent är det väl inga problem med ISK.

Vilken kort räntefond med svenska statsobligationer har en förväntad avkastning på 3%? Beakta även inflationen.

Alternativet är ett sparkonto, som jag skrev.

Dessutom kan en 50/50 portfölj vara lämplig att ha i en klassisk aktie- fonddepå.

Tja, risknivån för bostadsobligationer utfärdade av SHB, Stadshypotek mfl är i princip 0.

Jag har aldrig förstått att folk som är beredda att köpa aktier där risknivån är hög, är livrädda för bostadsobligationer. Att aktiebolag går i konkurs vet vi alla men allvarligt talat, har du hört talas om något svenskt hypoteksinstitut som fallerat?

Inflationen, ovavsett om den blir 7 eller 2 procent, har väl inget med årets beskattning av ISK att göra?

Även om jag inte läst alla 150+ svaren i denna tråd, har jag ett par reflektioner som jag gärna delar med mig utav ![]()

Sparkontot med en bra ränta och en räntefond med nominella medellånga statspapper räcker till. Kan dock köpa iden om korta företagskrediter med hög kvalitet.

Min motivation:

A) Man tar nog företagsrisk med aktieexponering så inga företagslån behövs

B) High yields har nästan så stor risk som aktier så de är inga bra bitar i en blandportfölj

C) Valutasäkringar med utländska innehaven kostar mycket och menar motpartirisk

D) Hela ränteinnehavet i en depå menar ISK/fondskatt för hela grejen

Håller helt med dig @JayR här, alltså att man måste fundera kring vilken risk man är exponerad för. Företagsobligationer tenderar att ha ge exponering mot bolagsrisk och följer således snarare aktiemarknaden. Diversifieringseffekten är därför låg. Jag skrev tidigare ett längre inlägg om just detta för den som är intresserad: Vilken typ av räntefond ger bäst skydd i en 60/40-portfölj?.

I ett portföljsammanhang (där du äger andra tillgångsslag såsom aktier, guld och alternativa investeringar), ska det därför räcka med exponering mot statsobligationer med längre löptider.

En tangent är vilken längd på löptider som är intressant. Längre (20+ år) har mest volatilitet och kan därför ge mer balans i en portfölj, om man undviker hävstång. Om man kan och vill applicera hävstång på enskilda innehav (t.ex. med derivat), så har (amerikanska) 5-årsobligationer den optimala löptiden, då dessa bäst riskjusterad avkastning, men att hävstång måste appliceras på dessa ifall man vill nå en viss målrisk då dessa har en lägre standardavvikelse.

Gällande tesen att räntor är stabila.

Om vi tittar på hur många års avkastning man förlorat i senaste kraschen, dvs hur många år tillbaka man får gå för att få samma värde som den har idag:

- AMF Räntefond Lång (som egentligen inte är så långa räntor): ca 7 års förlorad avkastning

- AMF Räntefond Mix, ca 7,5 års förlorad avkastning

- AMF Räntefond Kort, ca 9,5 förlorad årsavkastning

- Ishares Treasury 20yr+ USD, skapades 20 jan 2015 och är ca -11% under det.

Det är sällan aktieindex har så många års förlorad avkastning, just nu ligger vi ca 2 år och 3 månader.

I vissa klimat är det inte säkert att räntor är mer riskfritt än aktier, men aktier brukar ge ett långsiktig högre avkastning.

Fast det fetstilta stämmer inte. Det har hänt tre gånger de senaste 100 åren att aktier har haft drawdown-perioder som varat längre än 10 år, varav den längsta var 17 år (1927-1944).

Av samma anledning som jag avråder från att bara äga aktier, avråder jag från att bara äga räntepapper, just för att en investerare bör förvänta sig att alla tillgångsslag kommer att ha längre perioder av negativ avkastning. Men när man kombinerar flera okorrelerade tillgångar i en portfölj, så finns alltid något som går bättre.

Huruvida klimatet under det kommande året/decenniet är bra för aktier, räntor, eller ingetdera, återstår att se, men med en tillräckligt brett diversifierad portfölj behöver man inte försöka sig på att förutspå något.

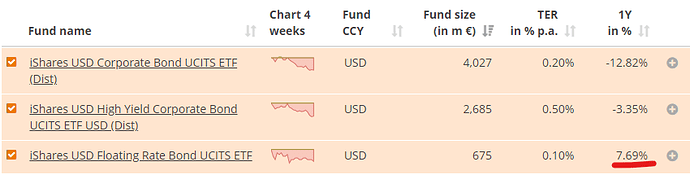

För att svara på initiala frågan från @janbolmeson och bidra till tråden, saknar jag Floating Rate Bonds i sammanställningen. Se t.ex ETF:erna FLOT (iShares $ Floating Rate Bond UCITS ETF) och NK4L (Lyxor Euro Floating Rate Note UCITS ETF - Acc). Fördelen med dessa jämfört med Fixer Date-obligationer är att räntan följer med uppåt när centralbanker höjer. Räntan räknas nämligen som en marginal plus EURIBOR/SOFR, så när de två sistnämnda ökar, ökar också totala räntan som betalas. Dessa två ETF:er har därför presterat avsevärt bättre än motsvarande företagsobligations-ETF:er:

Då dessa har lägre korrelation med andra räntepapper, bör de definitivt ha en plats i en bredare ränteportfölj, då de ger skydd mot fortsatta räntehöjningar (eller snarare förväntade räntehöjningar). Av den anledningen äger jag därför båda de nämnda ETF:erna i min portfölj på KiwiTrader.