Nu kanske, förut när de gav ingen avkastning så blandade de i massa annat innehav som jag skrev ovan med 54% statsobligationer.

Kanske har diskuterats tidigare i nåt annat ämne men om man ska äga ”hela”(läs global indexfond) aktiemarknaden utan valutasäkring, borde man inte kunna äga ”hela” (läs alla marknader som ingår i en global indexfond) räntemarknaden utan valutasäkring?

Detta är den faktor som främst determinerar avkastningen på räntefonder och det gör räntefonder volatila.

Detta gör att räntefonder avkastar bättre än obligationer när räntorna faller och tvärt om när räntorna stiger.

Den som vill ha en kontinuerlig ström av “riskfri” ränta utan volatilitet måste själv äga en (stats-)obligation. Då är obligationen bättre än räntefonden.

Syftet med placeringen avgör om man ska äga en stadsobligation eller en räntefond.

Om man vill ha en kontinuerlig ström av “riskfri” ränta eller spekulerar i fallande räntor.

Detta är nog den bästa räntetråden (för mig) än så länge.![]()

Sitter idag i typ 100% global aktieindexfond (i det jag kan styra). Funderar på att snart ta in lite räntor.

Gött när det kokas ner till enkelhet. Hur vackert skulle det inte vara att köra helheten i en global aktieindexfond tilsammans med en räntefond + bankkonto?![]()

Läser och följer med stort intresse. Tack alla!![]()

Bra sammanställning tycker jag!

Överavkastar absolut vid inflation såsom de är designade att göra jämfört med nominella obligationer. Problemet är att de endast ges ut av stat, och således avkastar minst 1%-enhet lägre än svenska säkerställda bostadsobligationer, eftersom svenska marknaden för statsobligationer inte är effektiv.

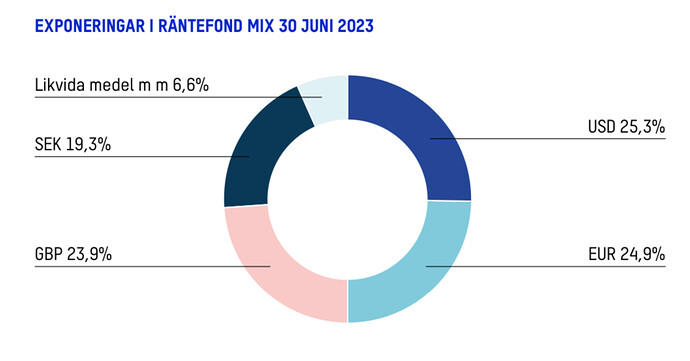

Bara för tydlighetens skull - när AMF svarar att kostnaden för valutasäkringen ingår i 0,13% syftar de på avgiften för själva derivaten de använder. Den reella kostnaden är skillnaden i riskfri ränta mellan SEK och de utländska valutorna. Annars hade den förväntade avkastningen på AMF Mix varit 2% högre än andra svenska räntefonder.

Skrev precis ett kompletterande förklarande inlägg om detta här:

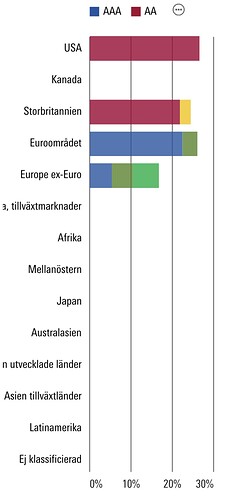

Hittar inte det. Så länge jag tittat på den har den varit så gott som uteslutande statspapper.

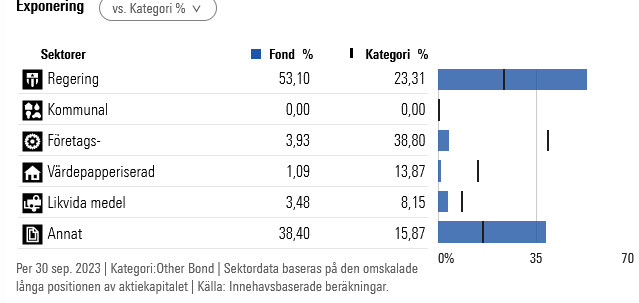

Just nu via MorningStar Portfölj vy

2019 https://www.amf.se/globalassets/pdf/rapporter/fonder/halvarsrapporter-2019/halvar-2019-rantefond-mix.pdf Räknar jag runt 72% statsobligationer, 78% 2020 https://www.amf.se/globalassets/pdf/rapporter/fonder/halvarsrapporter-2020/halvar-2020-rantefond-mix.pdf

Då har jag nog räknat fel, kanske tittade på den här där regering står runt 53%?

Har märkt att man inte alltid kan lita på morningstars sammanställningar, bättre att kolla i redogörelser från fonderna direkt:

Syftet med placeringen avgör om man ska äga en stadsobligation eller en räntefond.

Om man vill ha en kontinuerlig ström av “riskfri” ränta eller spekulerar i fallande räntor.

Håller med dig att det bästa vore att köpa svenska statsobligationer direkt. Hålla dem till förfall och då få tillbaka insats plus ränta under tiden.

Problemt är väl att minsta insats är 1 MKR vilket inte är realistiskt för de flesta.

Alternativet att köpa utländska statspapper direkt är såklart att man då introducerar valutarisken, vilket gör det mindre intressant. Valuta volatilitet kan lätt äta upp avkastningen.

För de flesta av oss återstår alltså obligationsfonder. Tänker jag ![]()

Ja, MorningStar presenterar det som bolaget rapporterat. Ibland hamnar väldigt mycket i ”annat”. Ingen aning varför. Men om man tittar mer i detalj med menyerna längre ner så brukar det framgå vad innehaven är.

Annars får man göra som @Alec skrev att gå till rapporterna från bolagen.

Lite skrämmande att fondbolag inte måste rapportera innehav av räntor på ett strukturerat sätt lika för alla. Kanske därför så många tycker det är svårt att få grepp om.

Snabbräknade i senaste halvårsrapporten ovan och får det till

- 76% statspapper

- 7% cash

- 17% övrigt från olika banker och företag. En del av detta kan dock vara garanterat av stat

Summa super-säkert är alltså minst 83% ![]()

Lite skrämmande att fondbolag inte måste rapportera innehav av räntor på ett strukturerat sätt lika för alla.

Finns krav att rapportera in till FI, lite knepigt att läsa ut filen dock:

https://www.fi.se/sv/vara-register/fondinnehav-per-kvartal/

Kanske någon på forumet kan skapa ej bra snygg tjänst så man kan se tydligare vad räntefonder dom exponering mot, och kunna jämföra dom, sneglar på dig @RobertK ![]()

Kanske någon på forumet kan skapa ej bra snygg tjänst så man kan se tydligare vad räntefonder dom exponering mot, och kunna jämföra dom, sneglar på dig @RobertK

Förutom det också bli uppdaterad vad en räntefond köper så man vet vad som hamnar i portföljen. De är ju trots allt aktiva så det finns ju ett behov. Om den tjänsten fanns skulle jag bli mer sugen på att köpa. Ser man statspapper eller pålitliga bolag är det ju svårare att säga nej.

Slank in i den här tråden nu i kväll samtidigt som jag kikade på Avanzas utbud av räntefonder.

Storebrand Obligation, Captor Aster Global Credit och Captor Iris är fonder som dyker upp lite då och då på detta forum, så jag kollade naturligtvis på dessa fonder på Avanza.

Då dök denna fond upp: Enter Cross Credit A.

Räntefonder är inte min starka sida Men när jag jämför dessa fyra fonder verkar de ganska lika varandra, förutom att Enter Cross Credit A har haft en både stabilare och bättre utvecklingen än de övriga tre. Till lägre avgift.

Vad är de jag har missat, eftersom att den inte verkar dyka upp som förslag till en ränteportfölj någon stans?

Den fonden investerar i andra typer av räntor som ger mer avkastning fast till högre risk. Svenska företagslån till både bra och mindre bra företag.

Här är mitt förslag till rekommendationer:

Pengar du behöver i närtid

Sparkonto på nischbank med insättningsgaranti.

Där det inte är möjligt (pension), välj en kort räntefond.

Om du inte gillar att börsen går ner

Lägg till svensk obligationsfond som komplement till aktiefonder för en stabilare utveckling eller för att skydda tidigare intjänade aktievinster.

Välj en grön om klimatfrågan är viktig för dig.

Klart.

Större diversifiering är bättre. Dvs. en internationell valutasäkrad ränteportfölj bör enligt EMH vara bättre än en 100 % svensk, precis som med aktier.

Håller inte med om att en ränteportfölj måste vara valutasäkrad. Stabila stora valutor brukar vara bättre vid börskrascher än SEK. Dessutom kostar det pengar att valutasäkra.

- Sparhorisont på 0 - 2 år: ha pengarna på ett bankkonto med insättningsgaranti

- Bolån och korta räntefonder bör helst inte kombineras

Håller med.

Historiskt har räntefonder varit ett bättre val då sparhorisonten var 3 år eller mer.

Stämmer detta även efter avgifter?

Du bör dessutom undersöka helheten på portföljen och inte jämför abara räntedelen mot räntedelen.

Exempel: Gör en jämförelse mellan en portfölj med 60% aktier och 40% räntefonder med en portfölj med 70% aktier och 30% bankkonto. Vilken har gett bäst avkastning och stabilitet? Spelar det roll vad den riskfria räntan är för utfallet? Kanske man behöver ta hänsyn till den nuvarande räntan vid beslutet om bankkonto vs räntefonder vs aktier?

Många underskattar och missförstår företagsobligations- och HY-fonder - de bör främst ses som alternativ till aktieexponering och inte som alternativ till ränteexponering.

Håller med här. Det finns räntemiljöer då företagsobligationer är ett alternativ till aktier, men inte ett alternativ till stabila räntor från stater.

En sista kommentar jag har är att det är ganska tufft att ha räntor i portföljen. Räntor har gått sämre nu i många år, de kostar mycket och är inte ett självklart val i portföljen på samma sätt som aktier. Man måste ha med den psykologiska aspekten också. Själv vet jag att jag inte klarar av att hålla räntor, och då är jag ändå väldigt påläst och har över 15 års erfarenhet av investerande. Jag har svårt att förstå hur en “nybörjare” skulle klara av att behålla räntor. Tyvärr är varken Optis eller Lysas räntedel särskilt väl anpassad för att kombineras med en stor del aktier.

Om du inte gillar att börsen går ner

Lägg till svensk obligationsfond på ISK som komplement till aktier för en stabilare utveckling.

Tillägg i fotnot ![]()

- Och om du behöver skydda gjorda vinster, ditt kapital, inför att du ska använda det

- Gäller även andra konto som ska tas ut inom en 9 års period såsom TJP, IPS, KF etc

Räntefondsamatören Fotbollsgräs just nu.

Justerat med dina tillägg.

Kanske någon på forumet kan skapa ej bra snygg tjänst så man kan se tydligare vad räntefonder dom exponering mot, och kunna jämföra dom, sneglar på dig @RobertK

Jag har ett projekt på gång, men det är bara i startgroparna än. Får se om det ev. letar sig in där, det såg inte ut att vara speciellt komplicerat att läsa ut.