Min strategi är föränderlig precis som marknaden är föränderlig. Så här har min evolution sett ut på ett ungefär:

Före 2004 - Noll strategi eller intresse. Hade lite fonder som jag fick under min barndom. Säljer av inför en resa 2003. Troligtvis på en väldigt låg nivå då IT-kraschen bottnade här någonstans. Ingenting jag kände till eller reflekterade över. Hade nog aldrig ens loggat in och kikat på fonderna före det här.

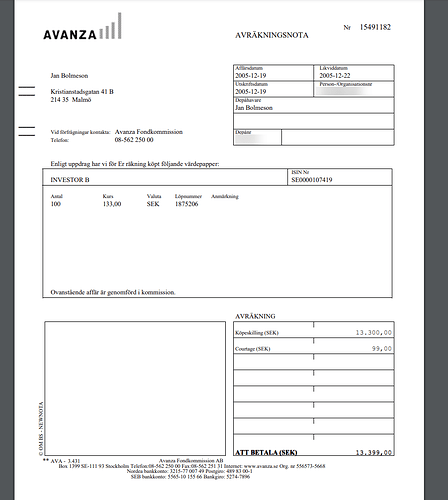

2004 - Fick ett stort och djupgående intresse för börsen och började handla aktivt med aktier. Lade åtskilliga timmar på fundamental analys. Särskilt inom oljebolag där jag gick så långt att jag läste på om borrtekniker, pipelines och olika pumpar. Jag minns särskilt en gång när Tanganyika Oil släppte ett pressmeddelande om ett oljeflöde ur en brunn. Marknaden misstolkade flödets betydelse och jag gjorde en lyckad trade med kunskap som grund. Att känna sig smartare än marknaden för första gången var en väldigt givande känsla.

2007 - Fundamental analys var definitivt vägen framåt. Nybörjare som man var så hade man gjort alla misstag under solen men med tiden lärde man sig. Jag ville finna min edge och investerade mer och mer i bortglömda och lågt värderade microbolag. Vi levde nu i en tid där det var lätt att tjäna pengar. I princip skulle man kunna kasta pil på Large Cap och handla därefter. På forumen läste man om folk som varit med om börskrascher och det kändes som om man hade mandomsprovet framför sig. Kanske hade man byggt en strategi som enbart fungerar i bull markets? Vem vet?

2008 - Första halvan - Jag blev mycket intresserad av att investera i råvaror. Köpte allt från socker, kaffe, majs och olja och gjorde djupgående analyser inför varje investering. Faktiskt jättekul att sätta sig in i och jag rekommenderar särskilt sockerprisets historia om man vill börja i någon ände.

2008 - Kraschen - Allt jag hade lärt mig och fundamental analys var nu totalt värdelöst. Ingen talade värdering längre. Istället var fokuset på domedagen som härjade framför oss. Nu blev psykologisk marknadsanalys det nya redskapet som jag lade all vikt på. Jag hade riktig flyt när man kikar i backspegeln. För det första så låg jag vid ingången av året mest i råvaror och microbolag. Det gjorde att jag gick plus när börsen gick minus. Allt eftersom large cap föll och blev billigare viktade jag över. Sedan sålde jag av rubbet precis före rasveckan i Oktober. Inte för att jag förutspådde nedgången alls men för att jag var swingtrader som då och då släppte allt. Av en händelse hade jag sålt allt just då. Jag slutade på -14% när börsen backade -42% för året. Jag var oerhört nöjd med det även om jag var full medveten om att mycket var tur.

2009 - Bästa året någonsin - Jag hoppade in i litiumtrenden före det blev en riktig megatrend. Många av mina aktier gick upp 300-400% på väldigt kort tid. Jag klappade mig själv på axeln för att ha sett trenden komma och drabbades därmed av hybris. Samtidigt började jag strunta i att följa någon särskild strategi. Allt jag rörde blev ju ändå till guld förr eller senare. Så klart så kommer jag inte ur i tid när litiumbubblan spricker. Det blev dock ändå ett rekordår för mig som så klart kunde ha varit mycket, mycket bättre om jag lämnat litiumvågen i tid. Fortsätter att investera i lite hybrisanda i 2010 där jag även utvecklar en tradingapp som handlar åt mig när jag står i duschen på morgonen.  Minns inte hur det gick men jag lyckades inte upprepa år 2009 i alla fall.

Minns inte hur det gick men jag lyckades inte upprepa år 2009 i alla fall.

2011 - Blir mindre aktiv i samband med att jag startar ett par bolag med före detta kollegor. Säljer av det mesta 2011 och investerar i egna bolagen istället. Gör en del dåliga beslut på börsen och eftersom enbart en mindre del är investerad mot tidigare så tappar jag lite intresset under något år.

2018 - Ny strategi. Psykologiska marknadsanalyser är inte viktiga längre. Sedan kraschen -08 lägger jag fortfarande mindre vikt i fundamentala analyser. Nu börjar jag istället investera brett och stabilt med övervikt i vissa sektorer beroende på marknadsklimat. Jag kortade index vid fallet i December -18 men gör sedan något mindre begåvade kortningar därefter. Bestämmer mig tidigt 2019 för att sluta helt med negativa positioner. Något som varit en del i min strategi sedan starten. Marknaden är relativt högt värderad så nu blir det månadssparande (dollar cost averaging) och långsiktighet.

2020 - Coronakraschen - Avbryter min strategi med månadssparande och köper istället för fulla muggar. Även här har jag mycket tur faktiskt. Trodde aldrig i min vildaste fantasi att det skulle vända upp så snabbt igen.

2021 och framåt. För närvarande är min strategi diversifiering och långsiktighet. Mycket för att marknaden känns dyr. Jag lockas dock inte av indexfonder utan investerar uteslutande i aktier som jag handplockar. Skulle det komma en ordentlig krasch likt -08 igen skulle jag sannolikt åter lägga mer vikt i psykologiska marknadsanalyser. Marknaden tenderar att få mer panik än vad jag själv får. Det ser jag om en styrka. Något som jag vill prova att utnyttja mer nästa gång vi går in i en djup kris.

—

För er som är nya på börsen och väljer aktier istället för fonder så är mitt tips att gå på lite minor. Gör bort er lite nu så att ni inte får hybris med flera års sparande som insats i ett senare skede. Du kanske börjar med indexfonder idag. Med tiden upptäcker du att det finns aktier som Tesla eller kryptovalutor som Bitcoin som kan slå ett års indexavkastning på en enskild dag. Det här kommer att vara mycket lockande för vissa. Kanske har du redan idag en lekhink som slagit index med råge. Man funderar för sig själv "tänk om hela kapitalet hade legat här, då hade jag nått FIRE nu istället för om X år). Resist the temptation säger jag bara.

Det viktigaste tipset jag hade kunnat ge mig själv om jag fick resa tillbaks till år 2004 hade varit att öppna upp fler än ett konto och prova flera olika strategier samtidigt. Fram till år 2018 hade jag enbart en strategi åt gången. Det önskar jag att jag gjort annorlunda idag.

Skulle jag råda någon annan än mig själv att komma igång skulle även jag rekommendera ett brett sparade i indexfonder. Det är för bökigt att investera i enskilda aktier om man inte har ett brinnande intresse för det. Jag skulle däremot inte rekommendera guld eller räntefonder.

Nu tycker jag lite fler får bidra till den här tråden. Hur har era strategi-evolutioner sett ut genom åren?

Minns inte hur det gick men jag lyckades inte upprepa år 2009 i alla fall.

Minns inte hur det gick men jag lyckades inte upprepa år 2009 i alla fall.

. Då måste man strunta i den där “riskjusterad avkastning” haha

. Då måste man strunta i den där “riskjusterad avkastning” haha

Dvs, strategierna vi delar här idag på forumet är mindre en produkt av dagens mode än av er långa erfarenhet.

Dvs, strategierna vi delar här idag på forumet är mindre en produkt av dagens mode än av er långa erfarenhet.