Jag är snart 66 och har 2.5 m på ett sparkonto med 0 ränta…detta har jag sparat länge från min lön…de tappar ju köpkraft med tiden…jag kommer att ha väldigt dålig pension men jobbar fortfarande då jag har en bra lön… tacksam för lite tips och råd …hur kan jag investera mina sparade pengar?

Kom igång-guiden som forumets ägare skrivit är mycket bra: Kom igång rätt och lätt med ditt sparande och investerande

I ditt fall handlar det antagligen om att inte ta allt för stora risker, då du vill använda dig av mycket av pengarna ganska snart.

Ett beslut som kräver lite research eller känslomässiga beslut är att flytta över till räntesparkonto där du får minst 0.8% ränta skyddat av insättningsgarantin, tills du vet om du vill investera i något.

Länken som @Ran4 postade är bra. Där hittar du bl a en intro till sparande via fondrobot som är mycket enkelt att komma igång med. Om du följer länken till fondroboten Lysa och börjar skapa ett konto där kommer de att ställa en rad frågor för att ge dig ett förslag på risknivå. Även om du efter det inte går vidare och verkligen skapar kontot kan det vara en bra input till din beslutsprocess.

Viss risk kommer du behöva ta för att få en avkastning som överstiger inflationen, men hur mycket risk utöver det du ska/kan ta beror på din egen situation, när du vill använda pengarna och hur mycket du kan/behöver/känner dig trygg med att chansa. Kanske är det så att de pengar du har kan delas upp i några olika investeringar med olika risk beroende på när du kommer vilja använda pengarna? Fyra-hinkar-principen är ett bra verktyg för detta tänkande och innehåller även tips på lämpliga investeringar för respektive sparhorisont.

Lycka till!

Jag hade nog gjort så här:

- 1 miljon på sparkonto ≥0.75% ränta (titta t.ex. i denna tråd för tips),

- 1 miljon på ett annat sparkonto ≥0.75% ränta (dela upp på två sparkonton för att inte komma över insättningsgarantin)

- 250.000 behålla på nuvarande sparkonto med 0% ränta, så att du alltid har 10% av kapitalet lättillgängligt

- 250.000 på Lysa 100% aktier så att du blir lite exponerad mot aktier

Detta låter vettigt… har redan delat upp summan på två banker. En annan tanke är att köpa en fastighet och hyra ut. Har inga skulder och även möjlighet att låna upp till 2 m. Har en obelånad bostadsrätt samt ett landställe som ligger 40 minuter från stan/ Stockholm också o belånat. Många idéer men rädd för misstag

Att köpa fastigheter för uthyrning är generellt sätt väldigt riskabelt och knepigt (i Sverige).

Korttidsuthyrning av sommarstället är nog en idé om det ligger bra till och du kan få ett försvarligt gäng tusenlappar för en vecka, men i övrigt delar jag Ran4s tankar om riskerna.

Jag är också inne på ett liknande upplägg som @Johann men tycker ddt upplägget kanske är med lite väl låg risk/aktieandel. 10% aktier riskerar att inte skydda mot inflation.

Men visst det beror på hur mycket andra intäkter du kan få in (korttidsuthyrning av sommarstugan) och gapet mellan netto pension minus ditt behov av pengar per månad i pension.

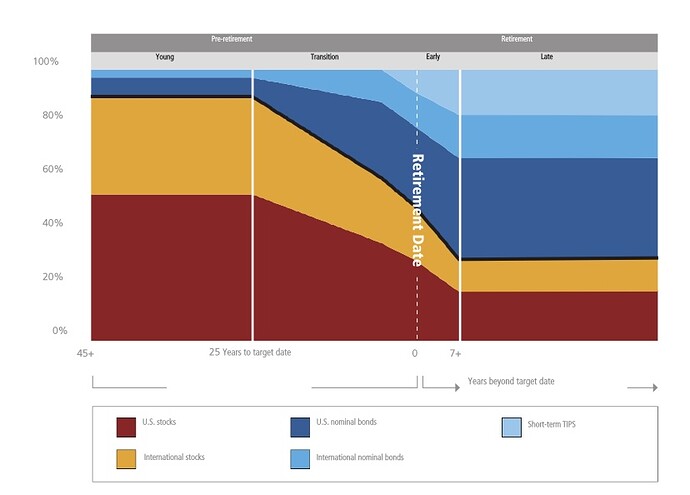

Om man tittar på vad Vanguard säger - se bild - så menar de runt 50% aktier / 50% räntor vid pensioneringstillfället och sedan sänka det till 30% i pension.

Så jag skulle kunna tänka mig

- 1.5 miljon på 2 olika sparkonto ≥0.75% ränta

- 250.000 på nuvarande sparkonto med 0% ränta, så att du alltid har 10% av kapitalet lättillgängligt

- 750.000 på [Lysa] 100% aktier så blir det 30% aktier på totala 2.5 Mkr

Om du är orolig för börsen så kan du månadsspara in de 750 000 kr under 1-2-3 år beroende på hur försiktig du är. Tex 20-30-40 kkr per månad så köper du in dig över tid. Det är inte ekonomiskt optimalt men kan vara emotionellt rätt så man inte får panik och säljer av allt vid fel tillfälle.

Lite idéer!

Nu har jag gått och tänkt sedan sist…läst en hel del och bekantat mig med denna värld lite. Har kommit på att starta försiktigt med att öppna 3 ISK konton i tre banker… I varje konto tänkte ha tre till fyra fonder med startsumma på 20.000 kr i varje konto delat på antalet fonder och månatliga insättningar på 4500 kr totalt ; 1500 kr på varje konto som delas på tre fonder; alltså 9 fonder sammantaget med 500 kr månatlig insättning på varje fond. Tacksam för synpunkter

Personligen förstår jag inte tanken med att man just vid pension ska sluta vara exponerad mot aktiemarknaden.

Precis som i uppbyggnadsfasen är uttagsfasen lång, ofta räknar man med att leva 15+ år.

Jag hade kört med 2-3års ”guldkant” på räntekonto på ~0,8% och resten på en globalfond alternativt Sverigefond.

Har aldrig varit exponerats för att sluta med det …därav försiktigheten

Ja, precis så. Bästa rådet här.

Vilket råd menar du😊

Om du är 66 år, har obelånad bostad och landställe tycker jag att du borde överväga att låna upp bostaden lite för att öka mängden likvida medel. Finns ingen anledning att binda så enormt mycket kapital i bostaden.

Och vad ska jag göra med lånade pengar då?

Du har fått några tips i tråden redan.

För egen del hade jag i din situation sett till att löpande ha två årsutgifter på räntebärande sparkonto och sedan investerat resten i en 60/40-portfölj eller liknande. Förslagsvis genom en fondrobot.

Rådet från Erik att ha en del exponerat mlt börsen med en globalfond eller en Sverigefond. Du har många år kvar att leva.

Har du “lån” samtidigt som du t ex investerar dessa pengar på räntebärande konton så har du ju möjlighet att använda de pengarna senare vid behov. Idag kan du låna för ner emot 1,0 % ränta och samtidigt få rörliga inlåningsräntor på 0,85-0,95 %. Eller bundna räntor som ligger aningens högre. Mellanskillnaden kan du se som priset du får betala för den möjligheten att frigöra kapital idag för kunna använda inom något år. Då har du ju både sparade 2,5 miljoner och lånade 2 miljoner att investera.

Eftersom du har obelånade fastigheter och går i heltidspension med väldigt dålig pension kanske du inte FÅR några nya lån trots att fastigheterna är mycket värda osv.  DÅ kan det finnas en fördel med att ha belånat de redan nu och på så sätt skapat förutsättningar att du kan komma åt och “använda värdet” i fastigheterna utan att de måste säljas omgående.

DÅ kan det finnas en fördel med att ha belånat de redan nu och på så sätt skapat förutsättningar att du kan komma åt och “använda värdet” i fastigheterna utan att de måste säljas omgående.

Vi flyttade förra hösten och fick kämpa för att kunna låna upp det vi ville trots låg belåningsgrad och hyfsade inkomster. (Har en bit kvar till pensionsåldern)