Sluta välja fonderna som gått bra, de är framtida förlorare

Studie gick genomgång av 3 662 fonder under 30 år och konstaterar bl.a. fonder med 1 stjärna överpresterar mot fonder med 5 stjärnor. (Gao, J. & Yao, J. 2025).

Tänk om framgångsrika fonders avkastning mest beror på tur och inte förvaltarens skicklighet? En omfattande studie av 3 662 fonder under 33 år visar att majoriteten av avkastningsvariationen förklaras av faktorer utanför förvaltarens kontroll.

Ännu mer oroande: fonder som haft tur tenderar att underprestera framåt eftersom de växer sig för stora och femstjärniga Morningstar-fonder underpresterar faktiskt jämfört med enstjärniga – eftersom stjärnorna fångar upp historisk tur, inte framtida potential.

Innehållsförteckning

- Sammanfattning, guldkorn och citat (12 st)

- Därför är denna forskning relevant

- Så gjordes studien

- Det överraskande huvudfyndet

- Varför tur leder till framtida underprestation

- Morningstar-stjärnornas baksida

- Analytikerbetyg fungerar bättre

- Kapitalallokeringsmisstaget

- Problemet med värdeskapande som mått

- Kvantitativa betyg misslyckas också

- Så tolkar du studiens data

- Viktiga begränsningar

- Praktiska lärdomar för fondsparare

- Sammanfattning

- Fonder med många stjärnor växer i storlek när de har tur

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 1 månad sedan (2026-01-23) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning

Forskare vid University of Sydney har analyserat data från 3 662 amerikanska aktiefonder mellan 1990 och 2023 för att förstå vad som egentligen driver fondavkastning. Genom att separera förväntad avkastning (baserad på förvaltarens förmåga och fondens storlek) från den faktiska avkastningen kunde de isolera den delen som handlade om tur.

Studien visar att minst 55 procent av variationen i fondavkastning förklaras av tur snarare än skicklighet. Med vissa modeller förklarades 99 procent av variationen av tur. Denna tur består främst av idiosynkratiska rörelser i fondernas innehav som förvaltarna inte kan kontrollera.

Ett centralt fynd är att tur negativt förutspår framtida avkastning. Fonder som haft en turperiod tenderar att växa genom både värdestegring i portföljen och inflöden från investerare som jagar avkastning.

Men när fonder blir för stora drabbas de av stordriftsnackdelar som gör det svårare att prestera. Femstjärniga Morningstar-fonder underpresterade signifikant jämfört med enstjärniga fonder i perioden efter betygsättningen.

| Stjärnbetyg | Framtida 12-mån alpha | Framtida 24-mån alpha |

|---|---|---|

| 1 Star | +0.025% | +0.044% |

| 2 Star | −0.031% | −0.015% |

| 3 Star | −0.050% | −0.036% |

| 4 Star | −0.055% | −0.055% |

| 5 Star | −0.050% | −0.056% |

| 5−1 Star difference | −0.075%*** | −0.100%*** |

|

*** Statistiskt signifikant på nivån att mindre än 1% sannolikhet att resultat beror på slumpen. Källa: Gao & Yao (2025), Tabell 9, Panel A |

||

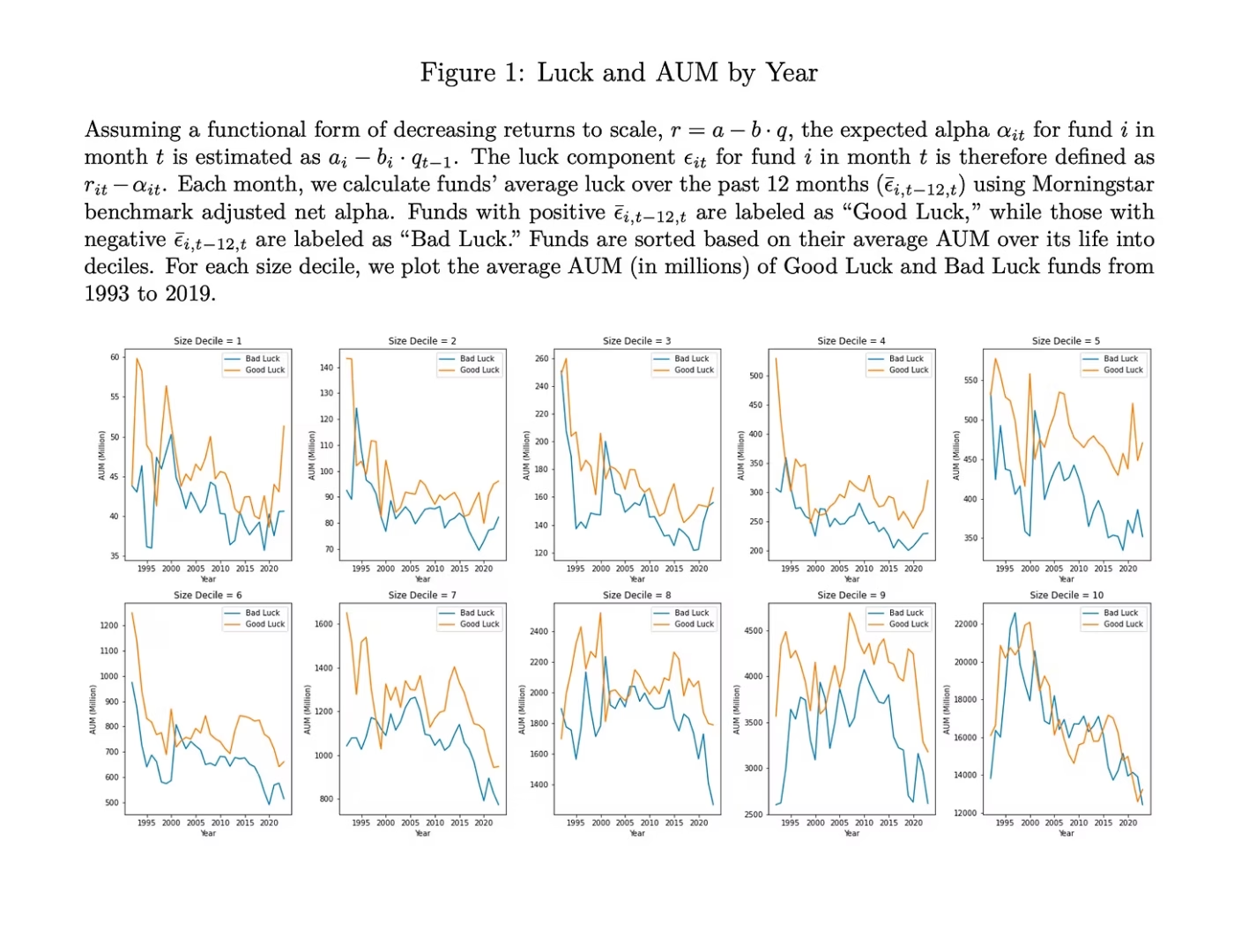

Fonder med många stjärnor växer i storlek när de har tur

Tur försvinner inte bara med tiden – den förutspår faktiskt framtida underprestation. Det låter bakvänt. En turperiod borde väl vara slumpmässig och inte påverka vad som händer sedan? Men inom fondförvaltning lämnar turen spår. Och de spåren leder åt fel håll.

När en fond har tur händer två saker samtidigt. Fondens innehav stiger i värde, vilket automatiskt gör fonden större. Och investerare som jagar avkastning strömmar till, lockade av den höga avkastningen. Fonder med tur blir större. Mycket större.

Och här kommer problemet. Forskning har länge visat att fonder drabbas av stordriftsnackdelar – ju mer pengar en förvaltare hanterar, desto svårare blir det att slå index. Stora fonder påverkar marknadspriserna bara genom att handla. De tvingas in i mer likvida och effektivt prissatta värdepapper. Strategier som fungerade med 500 miljoner kronor blir omöjliga med 50 miljarder.

Det uppstår en ond cirkel: stark avkastning lockar kapital, kapitalet ökar fondens storlek, och storleken urholkar möjligheten att överprestera.

Mönstret håller i sig oavsett fondstorlek. Som figuren visar har fonder med ”bra tur” konsekvent mer kapital under förvaltning än fonder med ”dålig tur” – år efter år, decennium efter decennium.