Optimera din sparhorisont

Förläng aktivt din investeringshorisont så att du kan ha en högre aktieandel

Istället för att fundera på när du kan behöva pengarna, fokusera på hur du kan undvika att behöva dem och därmed förlänga din investeringshorisont. @axr i communityn presenterar konkreta strategier för att möjliggöra 100% aktier även när framtiden är osäker.

Innehållsförteckning

- Sammanfattning, guldkorn och citat (8 st)

- Vad diskussionen handlar om

- Mest uppskattade perspektivet

- Var flexibel med framtida inköp

- Räkna med kommande inkomster

- Smart användning av krediter

- En annorlunda syn från communityn

- Buffert för verkligt oförutsedda utgifter

- Diskussionens genomslag i forumet

- Sammanfattning

- Vanliga frågor

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 4 månader sedan (2025-10-12) av Jan Bolmeson.

Sammanfattning och guldkorn

Det viktigaste att veta. Swipa för att se fler.

Sammanfattning

@axr startade en tankeväckande diskussion om att aktivt förlänga sin investeringshorisont istället för att låta osäkerhet om framtida behov hindra investeringar.

Grundtanken är att vända på det traditionella rådet om sparhorisont – istället för att fundera på vad du kan vilja använda pengarna till, fundera på vad du kan göra för att INTE behöva dem.

Konkreta strategier som presenterades inkluderar att vara flexibel i tid med planerade inköp (som bostadsköp), räkna med kommande löner för att ”spara ikapp”, använda krediter smart för kortsiktig likviditet, och ha en mindre buffer för verkligt oförutsedda utgifter. @axr betonade särskilt värdet av attitydförändring – att inte bakbinda sig med planerade utgifter som kanske aldrig blir av.

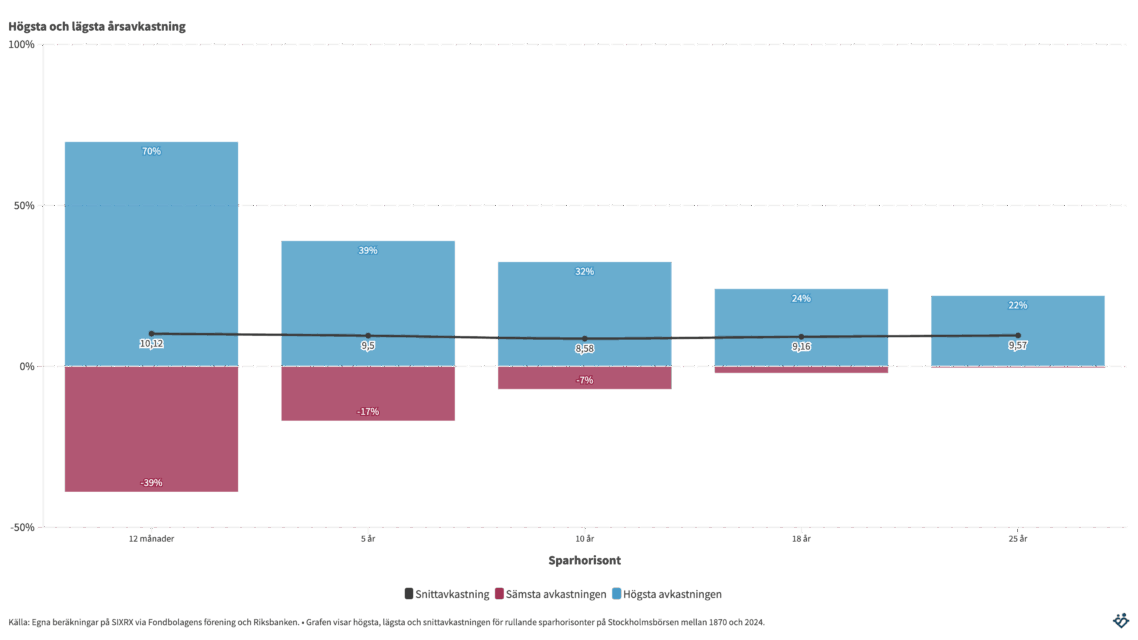

@Jidde instämde kort men kärnfullt med resonemanget om att det är bättre att eventuellt bränna lite avkastning om planerna ändras än att garanterat bränna massa avkastning på sparkonto. @Molineux bidrog med en mer försiktig syn och påpekade att man inte kan ta historisk avkastning som garanti för framtiden, samt ställde den filosofiska frågan om man ska fortsätta spela när man inte behöver.

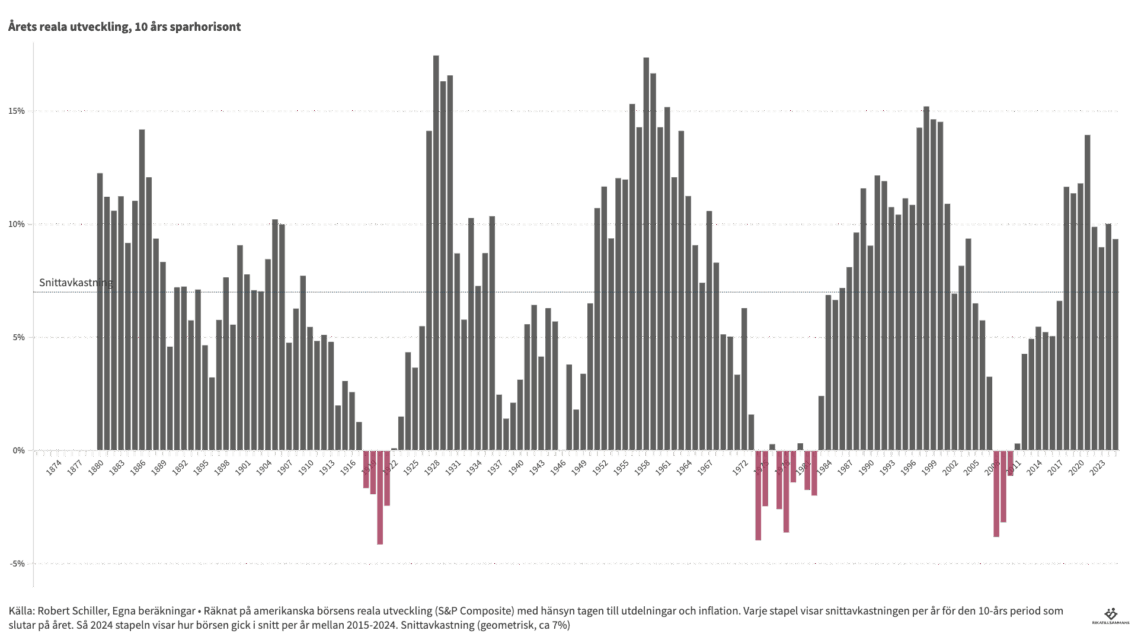

Tråden har blivit flitigt refererad i andra diskussioner (84 inkommande länkar) vilket visar att perspektivet resonerat starkt i communityn. Kärnan är att många underskattar kostnaden av att INTE investera och överskattar behovet av likviditet för planerade utgifter som ofta kan skjutas upp eller finansieras på annat sätt.

Bra resonemang.

Jag tycker inte att man kan säga att man bränner massa avkastning om man har pengarna pa sparkonto till hygglig ränta.

Historisk avkastning skall inte tas som intäkt för att eventuell framtida avkastning är av samma dignitet.

Fragan att besvara i sammanhanget är…om man inte behöver fortsätta spela spelet,skall man da fortsätta med att spela?

Sitter och skriver på risk på den nya hemsidan och tycker att denna tråden förtjänar mycket mer uppmärksamhet än de tre kommentarer den fått.

Här är texten från den nya hemsidan som refererar till denna tråden:

Hamnade in på denna nu och håller med helt. Många letar efter så många anledningar de kan hitta till att lämna pengar utanför börsen för det känns tryggare.

När det man borde göra är att försöka åtgärda dessa anledningar så man behöver så lite oinvesterat kapital som möjligt.

Ha en handlingsbuffert för börsens svängningar istället för en pengabuffert.