Utan att vilja/kunna peka på något specifikt så är det väl den jämförelsen jag tycker mig sett. Att utvärdera senaste året utifrån att någon/några tillgångsslag utvecklats dåligt eller en jämförelse med globalt index. Gör man det har man nog inte riktigt förstått hur en AW-portfölj är tänkt att fungera. Ska något jämföras är det väl snarare Sortino eller liknande och då helst över en hel konjunkturcykel. Det är först ungefär när varje tillgångsslag haft en större dipp och topp som portföljen bekänner färg.

Gällande tjänstepension / pension får man väl fundera på hur riskkänslig man är. Men en allvädersportfölj, likt Zinos här, borde passa de flesta oavsett vilken fas man befinner sig i tänker jag. Men man ska väl vara medveten om att den skiljer sig en del från vad som “anses” vara rätt utanför oss som gillar iden med allvädersfond.

Jag själv har löst mitt pensionssparande med en portfölj som till stor del liknar den du föreslår här. I brist av guld och silver ETCer hos SPP.

I mitt fall med något större andel aktiefonder och jag har kört med mindre andel commodity. Men jag har också många år till planerat uttag. (+15 år.)

I mitt fall på SPP blev det BlackRock World Gold USD som jag satte 10% i.

Men nu är jag på väg att flytta den tjänstepensionsportföljen till Avanza istället. Och där kan man köpa ETFer och ETCer i tjänstepensionsportföljen. Så jag lär bygga om den med tiden till att mer likna min huvudsakliga allvädersportfölj. (som liknar Zinos exempelportfölj). Genom att addera guld och silver ETCer och minska lite aktiedelen och övrigt för att få balans.

Kuriosa: tidslinje över allvädersportföljens utveckling!

Nu när tråden passerat milstolpen 2000 inlägg tänkte jag att det vore passande med en nostalgitripp, och gå igenom en tidslinje av allvädersportföljens utveckling sedan trådens start. Det var väldigt givande att läsa alla gamla inlägg och inse hur mycket jag lärt mig under de senaste 3 åren, till stor del tack vare att jag kunnat utmana mina idéer här på forumet. Tack till alla som bidragit för det.

Majoriteten av uppdateringar jag publicerat har gradvis fört portföljen framåt, men vissa har varit mindre framgångsrika. Utvecklingen har ibland följt principen “två steg framåt, ett steg bakåt”. För att göra det enklare att prioritera de mest relevanta uppdateringarna har jag graderat mina inlägg enligt ett subjektivt betygssystem:

- A: Signifikant uppdatering som medförde avsevärd förbättring av portföljen.

- B: Uppdatering som medförde viss förbättring av portföljen.

- C: Uppdatering som inte påverkade portföljen nämnvärt, alt. kuriosa.

- F: Uppdatering som försämrade portföljen.

I huvudtidslinjen kommer jag enbart lista A, B, och F-inlägg. C-inläggen kommer finnas dolda som extra läsning längst ned, om man är intresserad.

Huvudtidslinje

2022:

A - Februari 2022: Jag skapar tråden. Efter flera år av egen research, och flera veckor av filande på inlägget, publicerar jag min första tråd och mitt första inlägg på RT. Tråden tas emot positivt, vilket gör mig väldigt lättad.

Såhär såg mina portföljer ut vid trådens start:

Grundportföljen, v. 1

- 25% Aktier

- 25% Statsobligationer

- 25% Realränteobligationer

- 25% Guld

Avancerade portföljen, v. 1

- 25% Aktier

- 20% Långa statsobligationer

- 5% High-yield obligationer

- 20% Långa realränteobligationer

- 5% Råvaror

- 15% Guld

- 10% Volatilitet

Mitt största misstag på den tiden var en övertro på realräntor, eftersom jag nyligen hade läst Shahidis bok och Bridgewaters artiklar på ämnet. Jag insåg inte att ränterisken vida överstiger inflationsskyddet vid oväntade räntehöjningar, särskilt eftersom jag förespråkade extra långa realräntor.

B - Mars 2022: Jag konstaterar att Amundis volatilitetsfond är bättre än ETF:en VOOL för buy-and-hold, pga lägre urholkning. Jag börjar även approximera Amundis fond i backtests med 1/5 VIX-index och 4/5 cash (vilket jag senare inser överskattar fondens prestation).

F - April 2022: Jag utökar volatilitetsallokeringen till 20%, eftersom jag börjar känna mig bekväm med Amundis volatilitetsfond.

Avancerade portföljen, v. 2

- 25% Aktier

- 15% Långa statsobligationer

- 5% High-yield företagsobligationer

- 15% Långa realränteobligationer

- 5% Råvaror

- 15% Guld

- 20% Volatilitet

B - Juli 2022: Jag skrev aldrig något längre inlägg om detta, men omkring denna tidpunkt börjar jag dela upp aktiedelen i värde kontra momentum.

A - Augusti 2022: Trend införs i portföljen. Diskussioner i tråden hjälper mig att förstå konceptet med trendföljande fonder (managed futures). Samtidigt gör jag dock misstaget att utöka volatilitet ytterligare till 25%.

Avancerade portföljen, v. 3

- 25% Aktier (½ värde, ½ momentum)

- 15% Långa statsobligationer

- 5% High-yield företagsobligationer

- 15% Långa realränteobligationer

- 5% Råvaror

- 10% Guld

- 25% Volatilitet

- 0-20% Trend (övriga tillgångsslag skalas ned)

F - September 2022: Jag föreslår att råvaror kan bytas ut mot guld. Detta berodde främst på att jag vid denna tidpunkt inte hade hittat någon vettig råvarufond, med tillräckligt bra metodik och riskjusterad avkastning.

A - December 2022: Grundportföljen ändras från 25/25/25/25 till 30/20/20/30, för att maximera portföljens viktade volatilitet (hos de enskilda tillgångsslagen), maximera förväntad riskpremie, och minska ränterisken. Samtidigt införs volatilitetsviktning och anpassade ombalanseringsspann +/- 1 sigma för varje fond.

Grundportföljen, v. 2

- 30% Aktier

- 20% Statsobligationer

- 20% Realränteobligationer

- 30% Guld

Avancerade portföljen, v. 4

- 30% Aktier (½ värde, ½ momentum)

- 10% Långa statsobligationer

- 5% High-yield företagsobligationer

- 10% Långa realränteobligationer

- 5% Råvaror

- 15% Guld

- 25% Volatilitet

- 0-20% Trend (övriga tillgångsslag skalas ned)

2023:

B - Januari 2023: Jag upptäcker räntefonden Captor Iris Bond.

B - Januari 2023: Jag upptäcker råvarufonden EN4C.

B - Januari 2023: Jag utforskar historiska realräntenivåer och inför timingregeln för realräntor.

A - Mars 2023: Jag stöter på konceptet alternativa riskpremier, som helt revolutionerar min syn på faktorinvestering. Trend byts därmed ut mot det bredare konceptet “stil”, allokeringen utökas till 30%, och råvarucarry införs också i portföljen.

Avancerade portföljen, v. 5

- 30% Aktier (½ värde, ½ momentum)

- 10% Långa statsobligationer

- 5% High-yield företagsobligationer

- 10% Långa realränteobligationer

- 5% Råvaror

- 15% Guld

- 25% Volatilitet

- 0-30% Stil (trend + carry, övriga tillgångsslag skalas ned)

B - Mars 2023: Jag optimerar valen av faktorfonder för aktiedelen i den avancerade portföljen, och inser att kvalitet är ett alternativ när momentum inte finns att tillgå.

Avancerade portföljen, v. 6

- 30% Aktier (½ värde, ½ momentum/kvalitet)

- 10% Långa statsobligationer

- 5% High-yield företagsobligationer

- 10% Långa realränteobligationer

- 5% Råvaror

- 15% Guld

- 25% Volatilitet

- 0-30% Stil (trend + carry, övriga tillgångsslag skalas ned)

A - Juli 2023: Jag vidtar flertalet åtgärder för att minska portföljens valutarisk: rejäl home bias i aktiedelen, mer SEK-räntor, och skifte av 5% volatilitet mot guld.

Avancerade portföljen, v. 7

- 30% Aktier (½ värde, ½ momentum/kvalitet, home bias)

- 10% Långa statsobligationer

- 5% High-yield företagsobligationer

- 10% Långa realränteobligationer

- 5% Råvaror

- 20% Guld

- 20% Volatilitet

- 0-30% Stil (trend + carry, övriga tillgångsslag skalas ned)

2024:

B - Januari 2024: Jag inser att fonderna Aktiespararna Småbolag Edge och Kvartil Investmentbolag+ Calculus kan användas för svensk exponering mot småbolag + momentum/kvalitet.

A - Mars 2024: Jag sammanställer dataserier som signifikant förbättrar mina backtester och även tillåter mig att visualisera utvecklingen i SEK. Till följd av detta inser jag att Amundis volatilitetsfond försämrar den riskjusterade utvecklingen, och tar det radikala beslutet att helt stryka volatilitet från portföljen. Jag minskar stilallokeringen till 20%.

Avancerade portföljen, v. 8

- 30% Aktier (½ värde, ½ momentum/kvalitet, home bias)

- 10% Långa statsobligationer

- 10% High-yield företagsobligationer

- 10% Långa realränteobligationer

- 10% Råvaror

- 30% Guld

- 0% Volatilitet

- 0-20% Stil (trend + carry, övriga tillgångsslag skalas ned)

B - April 2024: Jag inser att fonderna Aktiespararna Direktavkastning och PLUS Fastigheter Sverige Index kan användas för svensk exponering mot värde.

A - Maj 2024: Jag byter äntligen ut realräntorna i grundportföljen mot råvaror.

Grundportföljen, v. 3

- 30% Aktier

- 20% Statsobligationer

- 20% Råvaror

- 30% Guld

B - Juli 2024: Jag byter ut high-yield obligationer mot investment-grade, och lär mig om fallen angels.

Avancerade portföljen, v. 9

- 30% Aktier (½ värde, ½ momentum/kvalitet, home bias)

- 10% Långa statsobligationer

- 10% Investment-grade företagsobligationer

- 10% Långa realränteobligationer

- 10% Råvaror

- 30% Guld

- 0% Volatilitet

- 0-20% Stil (trend + carry, övriga tillgångsslag skalas ned)

A - Augusti 2024: Yen-carry-kraschen får mig att omvärdera det förhastade beslutet att helt utesluta volatilitet från portföljen, och det återinförs. Istället för statisk allokering till Amundis volatilitetsfond införs dock istället taktisk allokering till VIX-instrument såsom ETF:en VOOL. Detta är den uppdatering som orsakat mest kontrovers i tråden.

Avancerade portföljen, v. 10

- 30% Aktier (½ värde, ½ momentum/kvalitet, home bias)

- 10% Långa statsobligationer

- 10% Investment-grade företagsobligationer

- 10% Långa realränteobligationer

- 10% Råvaror

- 25-30% Guld

- 0-5% Volatilitet (taktisk allokering)

- 0-20% Stil (trend + carry, övriga tillgångsslag skalas ned)

B - Oktober 2024: Jag definierar optimal hävstångsnivå för exempelportföljen, samt tröskel för när man bör gå “all-in”, utifrån historisk max drawdown i backtests.

B - November 2024: Jag djupdyker i matematiken bakom ombalansering och definierar en optimal ombalanseringsstrategi för portföljen, inkl. separata spann för råvaror, guld och stil utifrån historiska tendenser till mean reversion.

2025:

B - Mars 2025: Jag byter ut multifaktorfonden JPGL i exempelportföljen mot den mer renodlade faktorfonden AVWS.

B - Maj 2025: Jag definierar en optimal metod för månadssparande i portföljen, där man köper både det som gått sämst och bäst. Jag beräknar även lämplig frekvens för ETF-köp baserat på storlek på månadssparande.

A - Oktober 2025: Jag byter ut långa realränteobligationer i avancerade portföljen mot korta.

Avancerade portföljen, v. 11

- 30% Aktier (½ värde, ½ momentum/kvalitet, home bias)

- 10% Långa statsobligationer

- 10% Investment-grade företagsobligationer

- 10% Korta realränteobligationer

- 10% Råvaror

- 25-30% Guld

- 0-5% Volatilitet (taktisk allokering)

- 0-20% Stil (trend + carry, övriga tillgångsslag skalas ned)

A - November 2025: Jag upptäcker global makro-fonden BH Macro Ltd (som även innehåller lång volatilitet) som får en självklar plats i avancerade portföljen.

Extra tidslinje (C-inlägg)

C - Mars 2022: Jag publicerar min första offentliga sammanställning av fonder i min egen portfölj. Flertalet av mina fondval på den tiden var mindre genomtänkta och suboptimala.

C - Maj 2022: Jag läser ut boken Safe Haven av Mark Spitznagel, och inser att en okorrelerad tillgång med negativ förväntad avkastning (ex. lång volatilitet) ändå kan höja portföljens totala avkastning.

C - Juni 2022: Jag publicerar första versionen av del 5 (numera del 4) i första inlägget, om belåning på Nordnet och Avanza. På den tiden hade jag fortfarande Avanza.

C - December 2022: Jag besvarar frågan “Vad menas med riskparitet?” genom att läsa ReSolves fantastiska artiklar, och definierar den teoretiskt optimala portföljstrategin som min portfölj strävar efter: maximum diversification.

C - Mars 2023: Jag inser att den “ultimata allvädersportföljen” är synonym med den “ultimata passiva portföljen”, eftersom målet är att systematiskt utvinna all beta som marknaden har att erbjuda. Passiva portföljer med 100% aktier kan hävdas vara ett försök till alpha, eftersom man satsar på ett specifikt ekonomiskt klimat.

C - Oktober 2023: Jag summerar lärdomar under 2022 + 2023 och konstaterar att portföljen är 90% “färdig” ![]() .

.

C - Oktober 2023: Jag inser att taktisk tillgångsallokering med trendföljning inte tillför något till den avancerade portföljen, eftersom de trendföljande fonderna i stildelen redan utvinner all beta som finns att hämta från denna riskfaktor.

C - November 2023: Jag lär mig om Kelly-kriteriet och konstaterar att lång volatilitet sänker portföljens aritmetiska avkastning, men höjer den geometriska.

C - Januari 2024: Jag konstaterar att minimum variance är optimal strategi i ett aktieuniversum, men maximum diversification bättre i ett universum med okorrelerade tillgångar.

C - April 2024: Jag publicerar min portfölj på Shareville.

C - Juni 2024: Jag gästar RikaTillsammans avsnitt #360.

C - Juni 2024: Jag svarar på frågan “Om strategin fungerar, varför finns det inga allvädersfonder?” genom att lista riskparitetsförvaltare både internationellt och i Sverige.

C - Juli 2024: Jag Monte Carlo-simulerar portföljen.

C - Augusti 2024: Jag börjar länka till konkreta exempelportföljer av andra användare i första inlägget.

C - September 2024: Jag konstaterar att valutarisken i Lynx är låg jämfört med andra managed futures-fonder, och att den bör kunna räknas som ett SEK-innehav.

C - November 2024: Jag beskriver hur jag lyckades få in fonden Lynx på mitt ISK på Nordnet.

C - Februari 2025: Jag analyserar min egen belånade allvädersportföljs första år på Nordnet, och delger tankar inför 2025.

C - Juli 2025: Jag analyserar min egen belånade allvädersportföljs utveckling under H1 2025, inklusive stresstestet under våren 2025.

Hoppas att ni också finner portföljens utveckling intressant, och att denna tidslinje kan hjälpa er navigera i tråden.

Jag planerar att länka till detta inlägg i inledningen av mitt första inlägg, och hålla tidslinjen uppdaterad framöver, varje gång jag gör en uppdatering.

Jakten på den “ultimata” allvädersportföljen fortsätter!

Lade en order på GAM Star cat bond fonden idag. Nåt positivt jag läste när jag lade ordern är att det tydligen endast kräver minsteköp på 500 sek när man väl har investerat de första minimum 5000 sek.

Skall bli intressant att se hur denna fond kompletterar de övriga tillgångsslag i portföljen.

En grej att tänka på är att man inte får lov att ha ETCer sen i uttagsfasen (endast vanliga fonder). Men den tiden den sorgen tänker jag.

Avanza har inte varit så tillmötesgående och det är tyvärr min erfarenhet av dem sedan tidigare. Ser dock lovande ut med Nordnet, men inget är ännu klart.

Hur ser din portfölj ut efter du lagt in CAT bonds?

CAT bonds lade jag som en försiktig post nu i början, 5% av totalen. annars BTC/ETH, långa räntor, CTA, guld. majoriteten i globalfond. nu har jag dock fler portföljer också. Tvärtemot alla råd ![]() Skalade ner kryptovalutor rätt ordentligt igår så det blev utrymme för lite annat. Tiden får visa om jag har tur med det beslutet eller inte

Skalade ner kryptovalutor rätt ordentligt igår så det blev utrymme för lite annat. Tiden får visa om jag har tur med det beslutet eller inte ![]() Ifall BTC dippar ner i spannet 70-80.000, eller bättre ännu under 70.000 usd så kommer jag börja ta in lite mer kryptovalutor igen.

Ifall BTC dippar ner i spannet 70-80.000, eller bättre ännu under 70.000 usd så kommer jag börja ta in lite mer kryptovalutor igen.

Jag har funderat på att dra ner Lynx 12% → 11%, Guld 20% → 18%, Råvaror 8% → 7%, företagsobligationer 8% → 7% och flytta 5% CAT bonds.

Låter inte tokigt.

Just CAT bonds var det nästa jag ville ha in i portföljen.

Carbon Allowance Futures är ett ytterligare tillgångsslag som jag funderat lite på.

Vet dock inte ifall Nordnet kommer tillåta handel i detta certifikat (finns endast på Nordnet, ca 1% årsavgift):

Beror lite på ifall det kan vara värt mödan att klämma till lite på Nordnet. Faktablad finns på svenska så oklart varför handeln är stoppad i certifikatet. Behöver nog undersökas lite närmare om det är hiss eller diss.

Värt att notera, tänkte också nämna för denna tråd, @Zino, Carbon credits har varit diskuterat lite på RR och Nicola (italian leather sofa) nämnde också tillgångsslaget för ett bra tag sen.

Tack för svar, @pimlico! då väntar vi med tålamod tills Nordnet tar in den.

Tittar man på portföljens större generella drag verkar den tilta mest mot ett ekonomiskt klimat med låg eller sjunkande inflation. Portföljen består av 38 % aktier (inklusive onoterat) och cirka 40 % nominella räntor (inklusive krediter). Låg eller sjunkande inflation tenderar att vara gynnsamt för dessa tillgångsslag.

Portföljen ser också ut att vara tydligt underviktad när det gäller tillgångsslag som kan prestera vid hög inflation i kombination med låg tillväxt.

WisdomTree S&P 500 VIX Short-Term Futures 2,25x verkar vara en certifikat.

Det finns en uppsjö av svenska (sek) certifikat och andra instrument med VIX som underliggande, kan man inte använda de eftersom det handlar om kortare trade för att hedga?

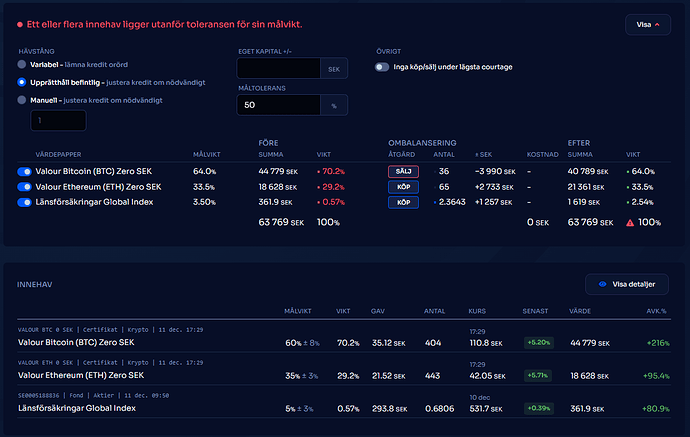

Jag har precis uppdaterat ombalanseringsfunktionen med möjligheten att ställa in ‘Måltolerans’ i procent, ex:

- 0% - innehav ombalanseras till sin exakta målvikt

- 50% - innehav ombalanseras till mittemellan sin målvikt och sin övre/nedre gräns

- 100% - innehav ombalanseras till sin exakta över/nedre gräns

Jag tror att det fyller funktionen för toleransband. Man får dock själv bocka i/ur vilka innehav man vill ta med.

I exemplet nedan har Bitcoin en målvikt på 60 ± 8% och en nuvarande vikt på 70.2%. Med måltolerans inställd på 50% så ombalanseras den istället till 64%.

Jag har inte hunnit fundera så mycket på detta eller använda det i praktiken, så tar gärna emot synpunkter.

Går det inte få en vettig portfölj på Avanza med belåning? Jag ska sätta in 1 miljon och hade tänkt dela det mellan Avanza och Nordnet. Finns det någon anledning att inte dela? Tex förmån om man har över en viss summa.

Känns jobbigt att göra en AW portfölj när jag inte har koll på läget så tänkte börja med ett mindre belopp och lägga majoriteten i indexfonder. Om jag bara ombalanserar genom att köpa mer, hur många % av totalsumman kan det tänkas motsvara per år?

Det går nästan. Det svåra är att Avanza inte har belåning av Certifikat av princip - de vill hålla ner risken. Så det finns ingen lösning där Guld delen av din portfölj kan belånas vilket då det är cirka 30% kraftigt sänker nivån på hävstång du kan ha. Jag landar i runda slängar på 1.16 när jag helst ville sikta mot 1.4. Detta varierar lite beroende på dina andra innehav.

Jag har tagit upp frågan med Avanza att de borde plocka ut åtminstone 1-3 olika Guld certifikat där de tycker de kan acceptera risken. Xetra, Wisdom-Tree har jag föreslagit då de har allokerat guld i Europa.

Att påstå att en råvaru ETF skulle ha mindre risk än det känns orimligt.

Som vanligt är här svaret att de har skickat frågan vidare.

Några fler får gärna ställa frågan till dem.

Ps. Berätta gärna om du kan få en bättre hävstång till ett rimligt pris på Avanza.

Avanza har så mycket sämre portföljbelåningsvilkor, dels det där med guldet som nämndes men också räntan om man lånar lite mer.

Varför vill du dela upp det egentligen?

Personligen går jag gärna över lik för att få ha allt sparande på samma ställe ![]()

En möjlighet jag inte såg i svaren ovanför mitt kan vara att ha en andel i AuAG Precious Green. Den innehåller i sin tur 40% fysiska guld ETC i underliggande innehav. Dock får man med 60% “gott och blandat” - “green-tech”, så det kan vara värt att läsa på lite om innehavet om du funderar på att investera i denna.

Jag själv har denna på Fondo i avsaknad av ETC/ETF på den plattformen.

Hej! Nu är det snart dax att köra igång min AW. Väntar till efter nyår av taktiska skäl.

Hur hanterar ni att/om ombalanseringen inte går jämt ut alltid?

Alltså, säg att man har ett köp som triggats på 10 papp men bara ett sälj på säg 5 papp. Det blir ju lätt så eftersom man inte ombalanserar om alla innehaven samtidigt utan de triggas individuellt samt att innehaven skiljer i storlek med olika ombalanserings/tolerans nivåer.

Har ni en balans på ISK kontot för att hantera det eller något annat sätt?

Eller är det jag som fattar trögt? ![]()

Jag kör som så att jag ombalanserar vid varje ny insättning då jag fortfarande är i get rich fasen just nu sätter jag in ca 1% av mitt portföljvärde per månad så med stor sannolikhet kan jag ombalansera till ursprungs %.

Förhoppningsvis sjunker inte alla innehav samtidigt.