Var inte rädd för rätt risk, omfamna den!

Risk och osäkerhet är inträdesbiljetten vi betalar för att få pengarna att växa. Allt du behöver veta om de fem pengariskerna vi alla har att hantera.

Många tycker att risk är något läskigt; att risk är något man bör undvika. Extra jobbigt blir det med risker som gäller ens pengar man lagt tid och energi att tjäna in. Men efter ha investerat i snart 30 år tänker jag att risk behöver inte alls vara så läskigt som man tror. Tvärtom är risk något att omfamna. För med risk kommer alltid en möjlighet.

Inom ekonomi och sparande är risk är på sätt och vis inträdesbiljetten vi betalar för möjligheten att låta pengar arbeta och få växa. Hanterar vi risken rätt har vi oddsen massivt på vår sida och kan sova gott om natten.

Min upplevelse är att det finns många myter och missuppfattningar om risk, särskilt i relation till pengar. Därför har jag nedan sammanställt våra och communityns bästa tips och tankar kring risk och de möjligheter risk alltid medför.

Artikeln utgår från de finansiella riskerna vi alla har att förhålla oss till.

- Oförutsedda händelser i vardagsekonomin

- Att pengarna inte räcker till det liv man vill leva

- Inflation och att pengars köpkraft minskar över tid

- Investeringsrisken till följd av marknadens beteende

- Beteenderisker till följd av eget irrationellt beteende

Självklart behöver du ta hänsyn till dina förutsättningar och din specifika situation, men du behöver inte börja från noll. Vi är många som har tänkt på dessa frågor ganska mycket. Som vanligt gäller; ta det du gillar, ställ en fråga i forumet och skriv gärna en kommentar.

Denna artikel finns även som avsnitt 442, som du kan lyssna på som podcast eller tittlyssna på som video.

Riskinfo: Denna sida berör en eller flera olika typer av investeringar. Investeringar innebär alltid en risk. Värdet på dina pengar kommer både att öka och minska. I värsta fall kan du förlora hela ditt insatta kapital. Det finns inga garantier. Och, allt detta är okej. Risk är det vi får betalt för. Vissa investerar baserat på tidigare avkastning, men breda och passiva fonder med låga avgifter tenderar ge bäst framtida resultat. Vi rekommenderar alltid kontakt med en finansiell rådgivare, då detta inte är eller ska uppfattas som finansiell rådgivning. Läs mer i våra villkor.

Innehållsförteckning

- Börja i rätt ände: vad är farligast just nu?

- Risk saknar en tydlig definition

- Förutsättningar spelar roll eftersom risk är individuellt

- Osäkerhet kring den framtida pengapåsen

- Flexibilitet är underskattat

- Behöver man vara rädd för osäkerhet?

- Sidospår: har du vunnit spelet, sluta spela!

- Risk kan inte undvikas: en risk kan bara bytas mot en annan risk

- Var extremt försiktig med investeringar utan svängningar i pris de blir ofta allt-eller-inget-investeringar

- Två typer av investeringsrisk: den du kan undvika helt och därmed inte får betalt för

- Två typer av investeringsrisk: den du får betalt för och som är värd att ta!

- Diversifiering: den enda gratislunchen och varför den systematiska risken ger betalt

- Teori, empiri och historik visar att det stämmer

- Marknadsrisken kan vara .... brutal!

- Även de år det går plus går det minus

- Marknaden och marknadsrisken ger oss världens bästa casino

- Ju längre sparhorisont, desto större förutsägbarhet

- Det enskilda året kan fortfarande gå hur som helst

- Sequence-of-returns-risken - viktig för dig som snart ska gå i pension eller göra en FIRE

- Dina pengars största risk: förmodligen du själv

- Guldet finns vid regnbågens slut

- De tre viktigaste nyanserna jag inte adresserar

- Reflektion från @mpj i forumet

- Slutord

- Communityns tankar, tips och inspel

- Relaterade sidor och annat kul

- Senaste nytt på RikaTillsammans

Denna sida uppdaterades 4 dagar sedan (2025-12-22) av Jan Bolmeson.

Börja i rätt ände: vad är farligast just nu?

Jag är en varm förespråkare för att börja med det som ger mest effekt. En av de bästa frågorna i sammanhanget är min tolkning av Jonathan Stolzenbergs budskap i avsnitt 334:

Vad är farligast just nu? När du identifierat det, då prioriterar du tillräckligt med resurser tills det inte längre är farligast just nu.

Jonathan Stolzenberg, i avsnitt 334

Från att ha sett väldigt många frågor och ekonomier i communityn skulle jag säga att för de flesta är svaret på ovan:

- Buffert för hantering oförutsedda händelser och omställningar

- Försäkringar för större saker / händelser man inte kan casha

Det är därför jag alltid tjatar om att börja med buffert. Bufferten är det första sparmålet och ska alltid finnas på plats innan man ens börjar överväga att investera. Buffert hjälper inte bara till att hantera oförutsedda händelser, ge möjlighet att avbryta situationer man inte vill vara i och hjälper till att sova gott om natten – den bidrar även, som du kommer att se, till att hantera risker kopplade till våra investeringar.

Händelser med låga sannolikheter men med stora, framförallt ekonomiska, konsekvenser är svåra att hantera med buffert och bör istället hanteras med försäkringar. Vi har andra artiklar på ämnet, men i korthet är några relevanta försäkringar hemförsäkring, olycksfall, bil- och barn samt om man har andra personer som man är ekonomiskt ansvarig för även livförsäkring (extra viktigt om det finns barn från tidigare förhållande).

Således är det min inbjudan att:

- Brainstorma tillsammans med din partner eller en vän utifrån frågan: vad är farligast just nu?

- Se över att din buffert är av lämplig storlek i förhållande till dina förutsättningar

- Jämför om ditt försäkringsbehov och dina försäkringar matchar

Om det känns klurigt, använd oss i forumet så hjälps vi åt.

Risk saknar en tydlig definition

Som @Jonathan.S skriver är en av de intressanta sakerna att veta kring risk att det faktiskt inte finns någon bra, entydig eller objektiv definition av risk. När den internationella organisationen Society for Risk Analysis grundades 1980 var en av deras första uppgifter ta fram en tydlig definition av vad “risk” innebär.

Efter fyra års arbete var deras slutsats att det inte gick. Istället rekommenderade de att varje gång någon använde termen “risk” skulle de även förklara vad “risk” innebär i det specifika fallet i syfte att undvika missförstånd. För att citera affärsman Kaplan:

Theorem 1: 50% of the problems in the world result from people using the same words with different meanings.

Theorem 2: The other 50% comes from people using different words with the same meaning.

Stanley Kaplan

@Otto1 i communityn kastar ljus på denna skillnad.

- Risk i vanligt tal = sannolikhet för allvarlig skada eller totalförlust = ofta farligt.

- Risk inom finans = volatilitet, dvs. svängningar i pris baserat på vad någon är villig att betala

Det vill säga att inom finans pratar vi inte om risk som totalförlust eller ens permanent skada. På samma sätt relaterar vi till krasch olika:

- Krasch i dagligt tal = krock och förstörelse

- Krasch inom finans = djupare nedgång i svängningsmönstret

Många misstar ökad risk som att automatiskt utsätta sina pengar för något dåligt och mer fara. Framförallt faran för att en krasch ska totalkvadda sparandet och man måste börja om – när det egentligen bara menas att det går fort i nedgång och det vi inte vet är hur lång tid det kommer att ta för tåget att komma upp på andra sidan dalen.

Förutsättningar spelar roll eftersom risk är individuellt

Konceptet risk blir än mer komplicerat eftersom det inte bara saknas en entydig definition, utan risk beror dessutom på förutsättningar. Om vi utgår från de tre frågorna man brukar associera med risk:

- Vad kan gå fel?

- Hur sannolikt är det att går fel?

- Om det går fel, vad är konsekvenserna?

Blir det tydligt i sammanhanget av en privatekonomi att det blir kopplat till ens individuella situation. I sammanhanget av Rikedomstrappan pratade vi om att i början av den ekonomiska resan är man extremt utsatt för otur, t.ex. bilen går sönder.

För någon utan en buffert och möjlighet att låna kan en bilreparation vara en ekonomisk katastrof. För någon med 100.000 kr i buffert är det sannolikt bara en mindre olägenhet. Att bli av med jobbet upplevs sannolikt väldigt olika om man är 45 år eller 69 år.

Det vill säga relationen mellan risk, sannolikhet och konsekvens skiljer sig åt från person till person.

Risk i form av att inte kunna leva det liv man önskar

Därför tror jag att det gäller att lyfta blicken och generalisera risken enligt @Jonathan.S:

Risken att bli begränsad från att leva det liv jag önskar att leva.

Jonathan Stolzenberg, forumet 240105

Jag tror nämligen att det är anledningen till att många av oss sparar och investerar. Vi avvarar lite av våra pengar idag för att i framtiden kunna leva det liv vi önskar att leva.

För många i communityn är det att jobba mindre, resa lite mer, kanske kunna gå i pensoin lite tidigare, ha mer tid, mer pengar och mer energi. Att helt enkelt ha friheten och möjligheten att göra det man önskar när man önskar det.

I grunden handlar det om de tre frågor som @Getout definierar här:

- Hur mycket pengar behöver jag?

- När behöver jag dem?

- Hur mycket höjd ska jag ta för att det skiter sig?

Det går helt i linje med professor Kenneth French som definierar risk som:

Risk är osäkerhet i hur mycket pengar man behöver vid ett givet tillfälle i livet.

Kenneth French

Det vill säga att han omformulerar risk till en osäkerhet kring framtida konsumtion.

Osäkerhet kring den framtida pengapåsen

Hans resonemang bygger på att de flesta av oss investerar för att vi vill använda våra pengar någon gång i framtiden. Inom ramen för användning är att använda dem på oss själva för att jobba mindre, resa mer, leva ett rikare liv, ge barnen en bra start i livet eller ge bort dem i arv eller något gott ändamål. Allt ryms inom framtida konsumtion.

Det är denna osäkerhet som gör att många av oss tänker att ju större pengapåse, desto bättre. Därför gillar vi hög förväntad avkastning eftersom det också ger en större förväntad pengapåse och därmed fler möjligheter. På samma sätt föredrar vi mindre osäkerhet kring hur mycket pengar det kommer finnas där i framtiden.

Det är därför han resonerar att vi istället borde titta på risk utifrån ett helhetsperspektiv snarare än t.ex. en enskilds investerings svängningar. Det missar kopplingen till andra delar av ens ekonomi, framtida inkomster eller det man önskar att använda sina pengar till.

Min upplevelse är dock att problemet är större än så. Elefanten i rummet är att de flesta inte har funderat på vilket liv det är man önskar leva. Än mindre har man satt en prislapp på det. Än färre har därefter tittat på ett helhetsperspektiv på nuläget och därefter skapat en plan för att brygga gapet mellan nuläget och det önskade läget.

Från tid till annan har jag mycket åsikter om personer som vill uppnå ekonomisk frihet / FIRE, men jag får ge dem att de alltid har full koll på livet de önskar leva, vet exakt vad det kostar, hur mycket pengar de har idag och när de kommer att nå sitt mål. Något vi är flera som borde kunna inspireras av.

En bra start för alla är:

- Sammanställ alla dina tillgångar för att få en rättvisande bild av din risk, t.ex. genom fyra-hinkar-kalkylen

- Börja brainstorma med din partner eller vän: vilket liv skulle du vilja leva och när i tid skulle önska leva det?

- När ni gjort det, försök uppskatta prislappen för det livet

- När du enligt ovan har både önskat läge och ett ekonomiskt nuläge, blir spelet – hur bryggar vi gapet?

Om du vill ha hjälp med ovan, häng med på Livsplans-eventen vi har för dig som är supporter. På årsbasis är det i princip det vi gör.

Flexibilitet är underskattat

Det leder också till slutsatsen att en av de bästa sakerna man kan göra för att hantera risk är att försöka sätta sig i en situation där man har flexibilitet. Community-medlemmen @axr skriver om det i denna tråd som kan sammanfattas nedan:

- Flexibilitet i hur mycket pengar du behöver – t.ex. att kunna anpassa sina omkostnader, att t.ex. kunna skjuta på ett inköp, en resa eller något i tiden. Därav att buffert är viktigt.

- Flexibilitet i när du behöver pengarna – att t.ex. kunna jobba ett år mer eller mindre gör stor skillnad. Pensionsmyndigheten själva uppskattar t.ex. att tre års extra jobb höjer pensionen med 20%.

- Flexibilitet genom försäkringar – genom t.ex. en bil- eller hemförsäkring betalar man bort risken för stora oväntade kostnader. Andra exempel t.ex. livförsäkring, inkomstförsäkring etc.

- Flexibilitet genom överkurs – på högre nivåer i rikedomstrappan (3+) kan man även köpa sig flexibilitet genom t.ex. värdepapperskredit, kreditkort och belåning.

För som @mpj skriver i här:

Det är få, om ens några, saker som hänt i mitt liv med mer än 2 års horisont. Sen har man ingen aning om vad som kommer hända i framtiden som i praktiken börjar imorgon. Kvällen kanske jag kan överblicka.

@mpj i forumet

Det vill säga att det många av oss önskar är att vårt sparande / kapital ska ge oss möjlighet att hantera händelser eller möjligheter som inträffar, som kan vara både positiva och negativa.

Pengarna ska finnas där i bakgrunden för att hjälpa oss lösa vissa problem och skapa möjligheter. Inte minst att vara ett frihetskapital som ger oss möjligheten att avbryta situationer vi inte vill vara i.

Slutsats; genom att ha både en buffert och flexibilitet kommer man väldigt långt för att kunna hantera osäkerhet. Det i sin tur gör att man kan unna sig en högre investeringsrisk, som i sin tur ofta gör en rikare över tid.

Behöver man vara rädd för osäkerhet?

Som du märker gillar jag att relatera till risk som osäkerhet. Det är lätt att associera risk till något dåligt som ska undvikas. Men vi glömmer bort att risk i form av nedsida nästan alltid är kopplad till en uppsida i form av en eller flera möjligheter.

Essentially, risk says we don’t know what’s going to happen. We walk every moment into the unknown. There’s a range of outcomes, and we don’t know where the actual outcome is going to fall within that range. Often, we don’t even know what the range is.

Peter Bernstein

Risk is the possibility that from the range of uncertain outcomes, an unfavorable one will materialize.

Howard Marks

Det vill säga att vi har en situation i framtiden där 10 saker kan hända. Vi vet inte vilken av dessa tio händelser som kommer inträffa, risk är att en händelse som vi inte gillar kommer inträffa. Det vill säga att i sammanhanget av denna artikel kan man lika gärna se risk som osäkerhet.

Som @savecake skriver; det är naturligt att vara rädd för risk, men man kanske inte behöver vara lika rädd för osäkerhet. Särskilt inte om man är helt okej med 9 av de där 10 möjligheterna och den sista faktiskt är hanterbar och inte påverkar ens vardag i någon större utsträckning.

Sidospår: har du vunnit spelet, sluta spela!

Om du är i den goda ekonomiska situationen att du har tillräckligt med pengar för att kunna leva det liv du vill, då finns det ingen ekonomiskt rationell anledning att investera dessa och ta risk bortom att ha dem att bevara sitt värde över tid enligt principen:

Varför riskera pengar du behöver för att tjäna pengar du inte behöver?

Lite enligt devisen ”När du har vunnit det spelet, sluta spela.” eller mer korrekt; ta inte mer risk än du behöver. Du kan fördjupa dig i förvalta-fasen i Fyra-hinkar-modellen eller vårt artikel om uttagsstrategier där vi går genom skiftet och lika förslag på tillgångsallokering och risk.

De flesta av oss är inte i den lyckosamma situationen att vi har alla pengar vi behöver och därför behöver vi jobba ihop dem. Problemet med att jobba ihop dem är att det inte är någon smart strategi. Pengar är nämligen mycket bättre på att jobba än vad vi är.

Därför har det historiskt – och sannolikt kommer det vara även så i framtiden – varit smart att investera en del av sina pengar. Att låta pengarna jobba lika hårt för dig som du jobbar för dem.

Men ingen kommer ge oss pengar för ingenting. Ingen risk eller osäkerhet, ingen avkastning. Därför brukar jag säga att risken eller osäkerheten är inträdesbiljetten vi tar för att få avkastning.

För att t.ex. kunna njuta av 12-12-12-principen (som säger att om du sparar X kronor/mån i 12 år kommer du kunna få ut samma belopp i månaden resten av livet) behöver jag bära en osäkerhet att jag vid ett givet tillfälle i framtiden inte vet vad min investering är värd.

Risk kan inte undvikas: en risk kan bara bytas mot en annan risk

Vi har redan varit inne på att en av riskerna med att investera på börsen är värdet svänger. Hundralappen man satte in kan ena dagen vara värd 90 kr och en annan 120 kr. Många definierar denna volatilitet som en risk.

Även om det har sina fördelar, leder det ofta till en missuppfattning att investeringar utan volatilitet är riskfria. Trots att de egentligen kan ha en större risk för att totalkvadda ens ekonomi genom bedrägeri, bankkrasch eller en garanterad inflation.

Låt oss ta exempel med bankkontot. Många anser att det är riskfritt eftersom värdet på bankkontot inte svänger. Sätter vi in 100 kr idag då kommer vi garanterat ha 100 kr där även i framtiden. Staten till och med garanterar belopp på upp till strax över en miljon.

Problemet är att värdet av pengarna minskar eftersom köpkraften urholkas. Det vill säga att mängden bananer jag kan köpa för mina 100 kr blir färre och färre ju längre tiden går.

Grafen nedan visar hur köpkraften på 100 kr har minskat över tid. I snitt kan man säga att en hundralapp minskar med 2 kr per år. Det vill säga att 100 kr i doppresent som gav 10 bananer (=10 kr/banan) kommer bara vara värt ca 80 kr i köpkraft, eller 8 bananer eftersom priset på bananer kommer öka till 12.50 kr per banan. Något förenklat, men ändå.

Så bara för att vi inte har någon volatilitet – variation i pris – så betyder det inte att en investering är riskfri. Tvärtom påstår jag att det inte finns något sätt att inte ta risk. Vi kan inte undvika risk. Vi kan bara byta och balansera olika risker mot varandra.

Med bankkonto slipper jag risken att mängden kronor varierar, men jag får en urholkningsrisk i form av inflation. På börsen slipper jag urholkningsrisken eftersom företag (=aktier) ofta är de som höjer priserna för att kompensera för inflationen, däremot får jag både bolags- och marknadsrisk som gör att jag aldrig vet vad min hundralapp är värd i framtiden.

Det är därför vi behöver både bankkontot och investeringar i andra tillgångar. De löser olika problem och hanterar helt olika risker.

Var extremt försiktig med investeringar utan svängningar i pris de blir ofta allt-eller-inget-investeringar

En personlig reflektion efter många år på investeringsarenan är att jag idag är extremt skeptisk till alla former av investeringar som inte säger sig ha någon variation i pris eller volatilitet. Det är ofta olika typer av investeringar där avkastningen är förutbestämd på något sätt. Bankkonto med insättningsgaranti undantaget så klart.

Min upplevelse är att dessa typer av investeringar är att de ofta i längden blir allt-eller-inget-investeringar. Det vill säga investeringar som antingen fungerar eller blir värda mer eller mindre noll. Även om det inte behöver vara något lurt med dem, så innebär brist på svängningar att det inte finns särskilt många köpare och säljare som kan komma överens om pris, därmed finns det ingen likviditet vilket innebär att man inte kan sälja dessa investeringar när och hur man vill.

Risken blir därför ofta att man blir sittande med dessa över tid utan att kunna sälja dem – även om de egentligen har ett värde. Men eftersom de inte går att sälja påstår jag att det egentliga värdet är mer eller mindre noll.

Exempel på den här typen av investeringar är olika former av onoterade aktier, alternativa investeringar och komplexa produkter. Det finns aldrig några garantier och den här typen av investeringar fungerar tills den dagen de inte gör de längre och ofta kommer den tidigare än man tror.

Sidospår 1: Här har jag sett många fula trick i finansbranschen och vi kommer nog se skandaler framgent för det är många t.ex. VC- och PE-fonder som sitter på innehav de inte kan sälja, men som de inte värderat ned.

Sidospår 2: Undviker man dessa typer av investeringar, då undviker man ofta majoriteten av bedrägerier på samma gång. De utnyttjar ofta vår ovilja att acceptera osäkerhet genom att lova garanterade avkastningar, som ofta fungerar första gången man gör dem, men inte andra eller tredje gången.

Sammanfattningsvis: prioritera hellre likvida investeringar som prissätts ofta där det finns många köpare och säljare (noterade aktier, fonder och räntor). Även om det medför att priset kan variera stort, så innebär det att du alltid kommer att kunna sälja den. Det är i de flesta fall mycket bättre än allt-eller-inget-investeringar som ofta lovar mycket men håller lite och oftare än man tror exploderar och blir värda noll.

Två typer av investeringsrisk: den du kan undvika helt och därmed inte får betalt för

Med resonemangen om de andra riskerna på plats är det dags att komma in på själva investeringsrisken. Det vill säga de risker som påverkar din långsiktiga förväntade avkastning. För att förstå varför vissa risker är värda att ta och andra inte kan det vara hjälpsamt att se hur forskningen utvecklat synen på risk.

På 1950-talet visade Harry Markowitz att risken i en portfölj inte främst kommer från enskilda aktier utan från hur tillgångarna rör sig tillsammans. När man äger många bolag försvinner nästan all bolagsspecifik osäkerhet. Detta var startpunkten för modern portföljteori och första gången man tydligt skiljde mellan risk som går att eliminiera genom att inte lägga alla äggen i samma korg och risk som alltid finns kvar, oavsett hur bred portföljen är.

På 1960-talet tog William Sharpe nästa steg med modellen Capital Asset Pricing Model. Den byggde vidare på Markowitz och delade upp investeringsrisk i två delar.

Idiosynkratisk risk – Det är risker som är knutna till ett enskilt bolag, till exempel vinstvarningar, ledningsproblem eller produktmisslyckanden. Om det går bra, fantastiskt. Men sannolikheten är tyvärr mycket större att det kommer att gå mindre bra. Det som de flesta missar är att marknaden inte kompenserar dig för denna risk. Du får ingen extra förväntad avkastning för att du koncentrerar dig till ett fåtal bolag. Det är som att spela rysk roulette utan att ens få betalt för det.

Anledningen till att man inte får betalt är att diversifierade investerare (=de som inte lägger alla ägg i samma korg) kan undvika bolagsspecifik risk helt gratis genom att sprida sina pengar på många bolag. Tänk dig två investerare som tittar på samma aktie. Den ena har alla sina pengar i just denna aktie och kräver därför hög förväntad avkastning för att kompensera för risken att bolaget kan gå dåligt. Eller, uttryckt på ett annat sätt: varför skulle marknaden kompensera dig för att du bär en risk som andra kan undvika utan kostnad?

Idiosynkratiska risker påverkar bolagets kurs, men inte den långsiktiga avkastningen i en bred portfölj.

Två typer av investeringsrisk: den du får betalt för och som är värd att ta!

Den andra typen av investeringsrisk är den så kallade systematiska investeringsrisken. Oavsett hur många bolag du äger kommer en global finanskris, pandemi, krasch i USA att påverka din portfölj. Den systematiska risken går inte att diversifiera bort eftersom den påverkar alla bolag samtidigt. Men här är den goda nyheten: det är just denna risk vi får en kompensation för att bära.

Aktiemarknaden ger historiskt högre avkastning än bankkontot just för att vi investerare kräver kompensation för att utsätta oss för risken som marknaden för med sig. Den högre förväntade avkastningen är belöningen för att vi accepterar osäkerheten – om den inte funnits, vad skulle då anledningen vara att välja något annat än bankkontot?

Kompensationen uppstår genom priset. Aktier prissätts lägre än de hade gjort i en riskfri värld. Ett lägre pris betyder högre framtida avkastning. Det är så marknaden betalar investerare för att ta systematisk risk. Den skickar inte ut någon separat premie. Den bygger in kompensationen i priset redan från början.

Idiosynkratisk risk fungerar tvärtom. Eftersom investerare kan sprida bort den helt gratis finns det ingen anledning att kräva extra avkastning för att ta den. Den påverkar kursrörelser i enskilda bolag men syns inte i priset i form av en premie.

Det är därför jag brukar tjata om att risk och osäkerhet är inträdesbiljetten vi betalar för att få möjligheten till avkastning. Det är också varför jag älskar breda, globala, passiva och billiga indexfonder eller fondrobotar.

När du sparar i en global indexfond försvinner nästan all idiosynkratisk risk automatiskt. Det gör att du blir kvar med den enda risk som historiskt har betalat sig över tid. Det är därför breda, globala och billiga indexfonder fungerar så bra. De tar bort den risk som inte ger något och lämnar kvar den risk som faktiskt driver avkastningen.

Diversifiering: den enda gratislunchen och varför den systematiska risken ger betalt

Inom finans brukar man säga att diversifiering – att inte lägga alla äggen i samma korg – är den enda gratislunchen inom finans. Det betyder att du kan minska din risk utan att ge upp förväntad avkastning. Hur? Genom att sprida ut min hundralapp över så många investeringar som möjligt.

Diversifiering är den enda gratislunchen inom finans.

Harry Markowitz, Nobelpristagare

Om du äger ett bolag och det går i konkurs förlorar du allt. Om du äger tusen bolag och ett går i konkurs förlorar du en tusendel. Men – och här är poängen – din förväntade avkastning är densamma. Du har bara tagit bort den risk som marknaden ändå inte betalade dig för.

Anledningen är att den förväntade avkastningen för en portfölj helt enkelt är genomsnittet av den förväntade avkastningen för varje enskild investering. Om varje aktie i genomsnitt förväntas ge 8 procent per år, då förväntas också portföljen ge 8 procent – oavsett om den innehåller en aktie eller tusen. Det som förändras är spridningen av möjliga utfall.

Med ett enda bolag kan det gå hur som helst. Kanske +50 procent, kanske -80 procent, kanske konkurs. Förväntad avkastning är fortfarande 8 procent, men det faktiska utfallet kan landa var som helst på en väldigt bred skala.

Med tusen bolag händer fortfarande bra och dåliga saker – men de händer olika bolag och tar ut varandra. Några går fantastiskt, några går i konkurs, de flesta landar någonstans mittemellan. Summan av allt detta hamnar mycket närmare det förväntade värdet.

Tänk på det som att kasta tärning. En enda tärning kan visa vad som helst mellan 1 och 6. Men om du kastar tusen tärningar och räknar genomsnittet kommer det att ligga väldigt nära 3,5 varje gång. Det förväntade värdet är detsamma – men osäkerheten kring utfallet har krympt dramatiskt.

Det är precis vad diversifiering gör. Den tar bort osäkerheten som beror på enskilda bolags öden, utan att röra den förväntade avkastningen. Du får samma förväntade resultat, men med mycket mindre variation kring det.

Det är därför jag alltid rekommenderar breda, billiga indexfonder framför att investera i enskilda aktier. Inte för att enskilda aktier inte kan ge bra avkastning – det kan de – utan för att man tar på sig en massa extra risk som du får betalt för. Eller sagt på ett annat sätt, du ökar risken utan att öka den förväntade avkastningen.

Den som förstår skillnaden mellan idiosynkratisk och systematisk risk landar ofta i insikten att investera så brett som möjligt, undvika investeringar i enskilda aktier bortom Lekhinken, acceptera osäkerhet och att marknaden kommer att svänga eftersom det är risken man får betalt för och fokusera på det man kan kontrollera; avgifter, månadssparande, sina utgifter, sin diversifiering, flexibilitet och framförallt sparhorisont som vi kommer prata mer om nedan.

Teori, empiri och historik visar att det stämmer

Ovanstående resonemang om bolags- och marknadsrisk presenterades redan på 1960-talet av flera forskare som i efterhand fått nobelpris såsom William Sharpe (CAPM-studien), Harry Markowitz och Eugene Fama (EMH). Det betyder att vi också har haft decennier på oss att utvärdera huruvida dessa resonemang stämmer.

Det korta svaret: ja, det gör de i de allra flesta fall. Forskningen är tydlig med att det som ger bäst odds för en småsparare är just ett brett, billigt och passivt sparande. Som exempel kan vi se att professionella förvaltare som jobbar på bankerna med att välja vinnare och undvika förlorare – det vill säga investerare som tar hög idiosynkratisk risk – misslyckas stort.

Nedan ser du hur många aktivt förvaltade fonder (=tar mycket bolagsrisk) är sämre än en indexfond (=tar bara marknadsrisk). Som du ser är fler än 8 av 10 fonder i snitt sämre än en globalfond på 10 år.

Notera att detta är professionella aktörer. Småsparare är ännu sämre, t.ex. har snittkunden hos som ofta tar mycket bolagsrisk underpresterat mot en indexfond i 13 av 17 år. Denna underprestation hos både proffs och småsparare är dessutom relativt konstant över tid.

Det finns en organisations som heter SPIVA som man kan se som ”domarna” i tävlingen mellan de aktiva investerarna (de som aktivt försöker välja ut vinnare och förlorare) och de passiva indexfonderna. De har mätt hur det har gått i över 20 år och de släppte en rapport för 2023 som konstaterade:

- De flesta aktiva förvaltare underpresterar – för det mesta.

- Historisk överavkastning förutsäger inte framtida överavkastning.

- Tendensen till underprestation ökar vanligtvis ju längre mätperioden är.

- När goda resultat förekommer tenderar de att inte bestå.

- Brutto före avgifter underpresterar de flesta aktiva förvaltare – för det mesta.

- De flesta institutionella förvaltare underpresterar – för det mesta.

- Efter riskjustering underpresterar de flesta aktiva förvaltare – för det mesta

Om inte det är en sågning, så säg. 🙈 Vi har även gjort en intervju med Craig Lazzara som skrivit rapporten i avsnitt 302. Indexfonder kommer ha bäst odds även i framtiden. Jag brukar även sammanfatta SPIVAs material under etiketten SPIVA. Om du vill skapa dålig stämning på ett rådgivaremöte, ta bara fram SPIVAs hemsida och vårt material ovan. 🙈

Marknadsrisken kan vara …. brutal!

Låt oss göra en liten övning innan vi fortsätter. Skriv ner, eller tänk på den totala summan av alla dina investeringar på börsen. Nu halverar du den. Känn efter hur det hade känts att logga in och se att hälften av alla pengarna är borta. När du är klar, då halverar du detta belopp en gång till. Hur mycket pengar är det på kontot nu?

Men eftersom vi ändå är på det, halvera summan en gång till. Och bara för sakens skull, dra ifrån ytterligare 10% på det kvarvarande beloppet. Hur mycket är det kvar nu? Om du har räknat rätt borde du ha ungefär 10% kvar av ursprungsbeloppet. Hur hade det känts att logga in på kontot och se detta belopp? Om du är som de flesta, då hade det känts extremt jobbigt.

Detta är det mest extrema exemplet på marknadsrisken. Nedgången som du fick gå genom är den som investerarna på börsen upplevde mellan toppen 1929 och botten 1931. Det vill säga nedgången du kan se i grafen nedan.

Nu är den extrem och har inte återkommit sedan dess. Däremot har vi på senare år haft krascher på t.ex. -30 procent på 30 dagar som under Corona 2020 eller -20% på 70 dagar under våren 2025. Så även om vi pratar om marknadsrisken som en risk vi bör ta, så ska vi ha respekt för den.

Nedan har jag sammanställt det som brukar kallas för ”drawdown” eller maximal nedgång för Stockholmsbörsen sedan 1870. Som du ser kan det gå ner ordentligt och nedgångarna kan även hålla i sig i flera år.

Tyvärr är det svårt att ge bort det emotionella hur det känns i en nedgång. Jag brukar säga att det tar tid att bli en bra investerare och man har inte förtjänat sina ärr förrän man varit genom en ordentlig nedgång.

På många sätt brukar jag säga att min orättvisa fördel är att jag är 44 år gammal (född 1981) men jag har lyckats förlora pengar i både Asien-krisen 1998, IT-bubblan 2000, Finanskrisen 2008 vilket gjorde mig väldigt ödmjuk och mer riskavers än många andra.

Även de år det går plus går det minus

Marknadsrisken är alltid närvarande, inte bara i krascherna som ovan. Marknadsrisken medför att börsen faller flera gånger inom ett år – även de år som slutar på plus. Det vill säga att det är normalt för marknaden att gå upp och ned och att den många gånger kan vara rätt långt ner inom det enskilda året.

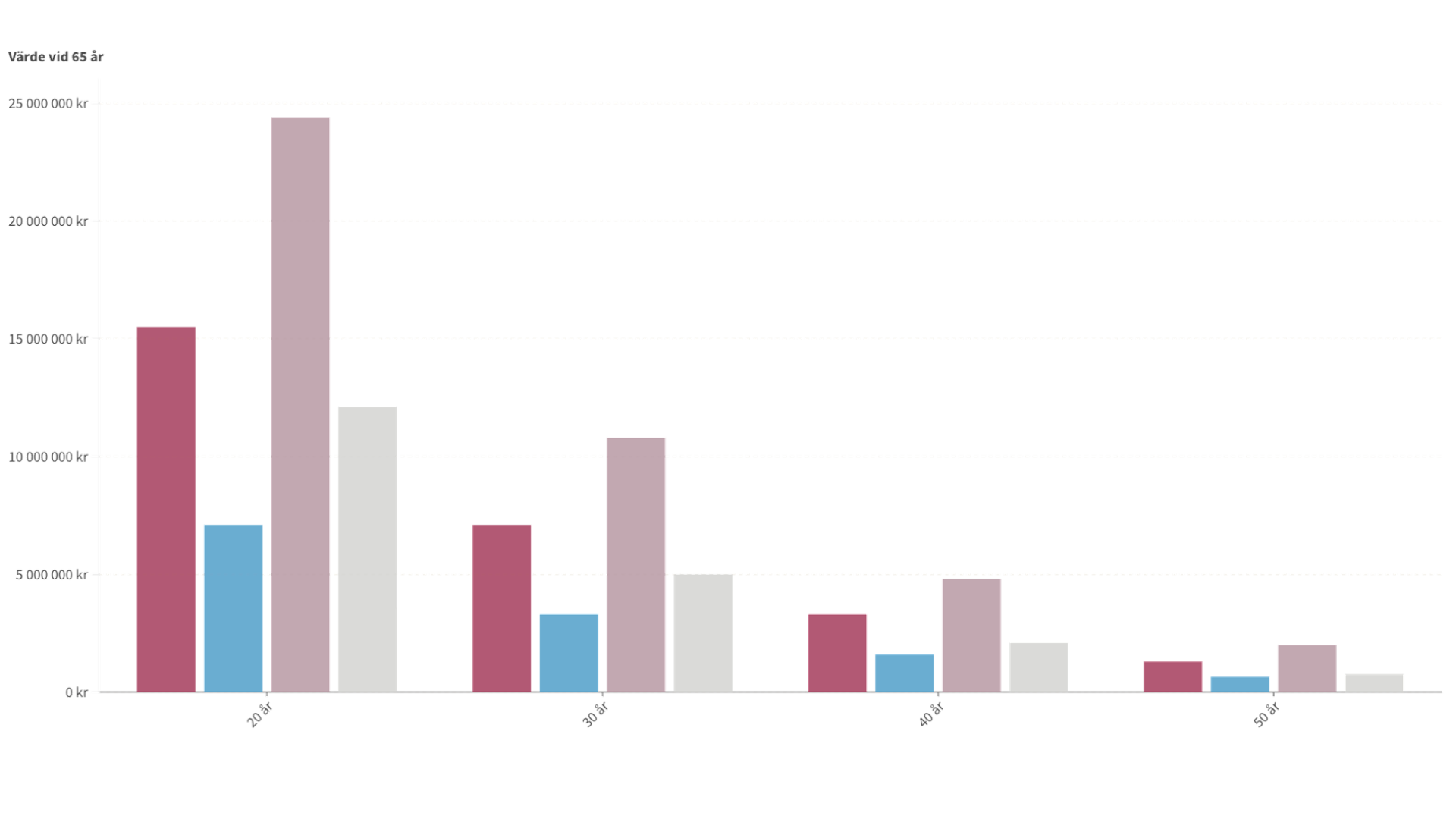

Nedanstående visualisering visar hur både den svenska och amerikanska börsen har slutat varje år de senaste decennierna (=blå staplarna), men den visar också den största nedgången inom det enskilda året (=de röda punkterna). Som du ser tydligt hade vi t.ex. 2020 där vi hade en nedgång på -34,7% när det var som värst från toppen till botten, men året slutade trots det på +14,8%.

Det är därför det gäller att man är redo för att det kommer vara en gungig färd att investera sina pengar. Det är också därför det är viktigt att titta på sin ekonomi utifrån ett helhetsperspektiv som inkluderar alla tillgångar – även de säkra såsom bankkonto, buffert, inkomstpension och humankapital. Båtfolk brukar beskriva dessa säkra delar som ballasten i båten som gör att den kan hålla sig upprätt i stormen.

Marknaden och marknadsrisken ger oss världens bästa casino

Ett enskilt år på Stockholmsbörsen – om man utgår från de senaste 100 årens historik – kommer med stor sannolikhet sluta någonstans mellan -39% och +70%. Det är ett spann på 109 procentenheter(!). Många nybörjare som upplever denna berg- och dalbana brukar ibland beskriva att det är som att gå på casino. Ibland med tillägget att precis som casino bör man undvika det eftersom man bara förlorar.

När jag hör det tänker jag alltid ett par olika saker. Det första är att de högst sannolikt har tagit hög bolagsrisk och inte vet skillnaden på systematisk och idiosynkratisk risk. Det andra jag tänker är:

Om börsen är ett casino, då är det världens bästa casino. Ju längre tid man spenderar där, desto större sannolikhet att man tjänar pengar.

För att, ja, de har rätt att på kort sikt är marknaden slumpmässig. Att börsen ska sluta på plus en enskild dag, är ungefär 50-50. Även sannolikheten för att en enskild månad ska sluta på plus är nästan 52-48. Men för varje dag vi lägger på i sparhorisont så ökar sannolikheten för att gå plus.

Se graferna ned som illustrerar det, t.ex. att ingen 20 års period har gått back eller ingen 10 års period på svenska börsen sedan andra världskriget är back. Det vill säga, sättet att tämja och hantera den systematiska risken (marknadsrisken) är att förlänga sparhorisonten. För varje år vi lägger på i sparhorisont, ökar sannolikheten för att vårt sparande över hela tidsperioden slutar på plus.

För undvikande av missförstånd. Den enskilda risken att gå back ett enskilt år är fortfarande samma. Varje år har fortfarande en ca 65-35 sannolikhet att gå plus – oavsett hur många år man har sparat. Den risken minskar inte med tiden.

Däremot ökar sannolikheten för att gå plus på hela sparandet med tiden eftersom väntevärdet flyttas uppåt varje år eftersom börsen har en förväntad positiv avkastning över tid till följd av just marknadsrisken. Jag brukar dock säga att det för de flesta räcker att komma ihåg tumregeln:

Ju längre sparhorisont desto större sannolikhet att gå plus. Vid 10 års sparhorisont har man en sannolikhet på över 90% att gå plus.

Det här är anledningen och förklaringen till att jag brukar säga att var inte rädd för marknadsrisken. Omfamna den. Men bara om du är beredd att göra det i 10 år eller mer från varje givet tillfälle.

Ju längre sparhorisont, desto större förutsägbarhet

Ovan pratade vi om att ju längre sparhorisont, desto större sannolikhet att gå plus (repetition är bra 😂) och jag brukar även tänka på det som att: tiden är spararens bästa vän. Tiden medför nämligen även en minskad osäkerhet i form av en mer jämn och förutsägbar avkastning.

Tidigare har jag pratat om skillnaden på 109 %-enheter mellan det bästa och sämsta året på Stockholmsbörsen. Det spannet kan du se i den första stapeln i grafen nedan. Men titta på graferna nedan som visar hur skillnaden mellan bästa och sämsta året krymper ju längre sparhorisonten blir.

Det syns kanske ännu tydligare i den här bildserien som visar snittavkastningen för de enskilda åren på Stockholmsbörsen (svarta prickar) och sedan hur årsmedelavkastningen blir jämnare och jämnare för varje år i sparhorisont vi lägger till*. Någon i communityn beskrev det som ”från berg-och dalbana till veteranbilar”

Det är därför jag brukar tjata om att spara långsiktigt och regelbundet men också att nej, det är ingen ”chansning” att spara klokt. Sannolikheten att gå plus på en 10 års horisont är över 90%. Det är inte att chansa, det är att ha oddsen på sin sida.

Självklart finns det inga garantier, men om man har flexibiliteten ovan och man slutar på en dålig 10 års period, lägg på ett par år till. T.ex. har ingen 20 års period har haft negativ avkastning på amerikanska börsen och ingen 10 års period har haft negativ årsmedelavkastning sedan andra världskriget på den svenska börsen.

Det enskilda året kan fortfarande gå hur som helst

Det är viktigt att återigen betona att det enskilda året kan gå hur som helst, även om din sparhorisont är lång. Även de år som slutar på plus tenderar ha haft en nedgång på mellan -14 och -18% vilket syns tydligt i graferna nedan.

Det är därför vi brukar tjata om att ”sitta still i båten (givet att man har en bra båt)” för det ingår i priset att det gungar och svänger. Tvärtom brukar jag säga att man ska förvänta sig en extrem avkastning på börsen – det är inte ovanligt att börsen vart femte år faller med mer än 20% (eller går upp med +30% för den delen).

Det vill säga att om du börjar spara, var beredd på att uppleva nedgångar. Precis som jag ovan säger att du har över 90% sannolikhet att gå plus på 10 år, så har du också över 90% sannolikhet att uppleva en börskrasch på 20% eller mer under en tioårsperiod, en nedgång på mellan -10 till -20% sker relativt ofta.

Jag brukar säga att på en 15 års period ska man räkna med att vara back -50% minst en gång. Det värsta fallet i historien hittar du här. Trots all detta är det också viktigt att komma ihåg att börsen slutar på plus 70% av alla år:

Sequence-of-returns-risken – viktig för dig som snart ska gå i pension eller göra en FIRE

En risk att ha koll på – särskilt när man närmar sig pension eller ekonomisk frihet FIRE är den som brukar kallas för ”sequence of returns”. Det vill säga vilken ordning man får de bra och dåliga åren i. Även om snittavkastningen per år kan vara samma, kan slutresultatet skilja mycket åt beroende på om man får de dåliga åren tidigt eller sent.

Låt oss ta ett exempel med 10 år, en miljon och ett årligt uttag på 70.000 kr i början av året. Vi har samma snittavkastning över tioårsperioden, men vi bara vänder på avkastningarna (serie: -15, -10, -5, 0, +5, +10, +15, +20, +15, +10). Då får vi en situation som ser ut som följer.

Samma avkastningssiffror, samma genomsnitt, samma uttag – men en halv miljon kronor i skillnad. Det är sekvensrisken i ett nötskal. Vi pratar mer om den i avsnitt 257. Men precis som vanligt är det också en möjlighet för den som är i början av sin sparkarriär, då man gärna vill ha de dåliga åren så tidigt som möjligt (när man har som minst pengar).

Hanteringen av denna risken är framförallt flexibilitet och att sänka sin exponering mot marknadsrisken innan man går i pension, genom att t.ex. placera i räntor som har en annan riskprofil.

Dina pengars största risk: förmodligen du själv

Allt text ovan handlar om marknaden och risken för nedgång. Den är viktig, men vi ska inte underskatta beteenderisken. Det vill säga risken för att vi gör något dumt och irrationellt med våra pengar till följd av rädsla (eller girighet). Studier och olika rapporter uppskattar denna risk till nästan 1-3 procentenheter per år, vilket motsvarar upp till 30% av årsavkastningen.

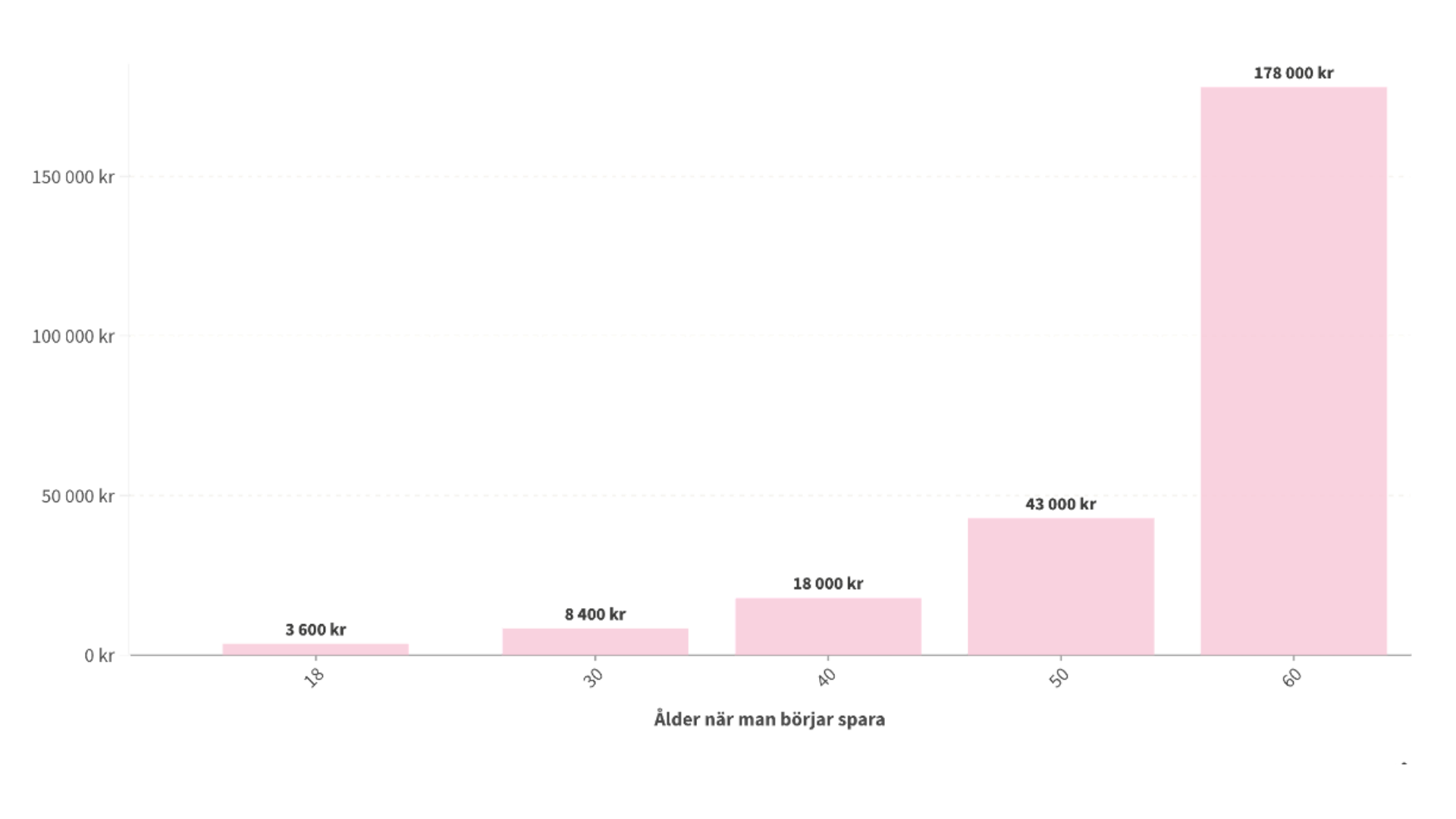

Graferna nedan visar hur mycket sämre avkastning som småsparare får än en vanlig indexfond och hur dyrt det faktiskt är.

Det vill säga att många sparare får en sämre avkastning än investeringen de investerar i. Det kan bara förklaras av att man t.ex. försöker tajma marknaden, man köper när man läst om saker i tidningen (=när det är dyrt) och säljer i panik krascher (=när det är billigt). Se grafen nedan som visar kostnaden för att tajma fel och missa de bästa dagarna som ofta sker i anslutning till dåliga tider:

Det är därför vi tjatar om att man ska vara lat, passiv, oengagerad, ointresserad och oinloggad samt sitta still i båten. Det minskar risken för att man loggar in vid fel tillfälle och gör fel sak. Till och med nobelpristagaren Richard Thaler har sagt: ”Gå och titta på fotboll. Det är bättre både för dig och dina pengar.”. 😂

Guldet finns vid regnbågens slut

Trots att jag kanske målar upp en ganska negativ eller tuff bild, vill jag verkligen understryka att det är värt att ta risken. Guldet finns vid regnbågens skull. Trots att kriser kommer och går, tenderar börsen att gå upp. Börsen är nämligen summan av människor drivkraft och önskan om att få det bättre. Att inte tro på börsen är som att inte tro på en bättre morgondag.

Dessutom är ränta-på-ränta-effekten enorm. En krona har på 50 år växt till 813 kronor nominellt och mer än 25 kr realt. På samma period har en krona på bankkontot förlorat en majoritet av sitt värde.

Samtidigt som det inte finns några garantier och historisk avkastning är inte en garanti för framtida, är sannolikheten stor för att utvecklingen kommer vara liknande även i framtiden. Det baserar jag något slarvigt på det som kallas för riskpremie. För ju högre risk vi tar, desto mer vill vi ha betalt och aktierisken är högre än både bankkonto och räntor.

De tre viktigaste nyanserna jag inte adresserar

Avslutningsvis vill jag understryka att se den här artikeln som en introduktion till risk. Det finns väldigt mycket mer att säga om risk och framförallt om man börjar titta på nyanser. De tre kanske viktigaste nyanserna som jag inte adresserar ovan är:

- Ränte-investeringar – det vill säga investeringar där man lånar ut pengar till någon annan – t.ex. en stat, en kommun eller ett företag – mot en specifik ersättning i form av ränta, en specifik säkerhet vid en specifik tidpunkt och i en specifik valuta. Den här typen av investeringar har en plats i mångas portföljer, framförallt i förvalta-fasen på den ekonomiska resan som inkluderar pension eller ekonomisk frihet eller FIRE. Men ränte-risker är långt mer komplexa än riskerna i denna artikel, så de får vara för en annan dag. Du kan börja läsa mer om räntor i @Zinos portfölj.

- Risk-faktorer – På 1990-talet analyserade Eugene Fama och Kenneth French stora mängder data och visade att det finns fler former av icke-diversifierbar risk än bara den breda marknadsrisken. Mindre bolag, värdebolag och mer lönsamma bolag tenderar att ha högre avkastning över tid, eftersom de bär på bredare risker som inte kan elimineras ens i mycket stora portföljer. Dessa mönster återkommer i både amerikansk och global data och ligger till grund för modern multifaktorforskning.

- Portföljsammansättning – i den högre skolan av investerande så finns det sätt att hantera vissa typer av situationer genom att slå ihop risker av olika typ. Genom att ha två tillgångar som är okorrelerade i en portfölj kan man sänka totalrisken, trots att riskerna var för sig hade ökat risken. Ett exempel på detta här allväderportföljerna som diskuteras i forumet här.

Men jag påstår att som en vanliga småsparare är de ovanstående tre punkterna överkurs och inget man behöver lägga särskilt mycket tankekraft på. Genom att hantera de fem viktigaste riskerna nämnda i denna artikel, investera i en bred, billig, passiv och global indexfond och balansera den övriga risken med buffert på bankkonto, då har man löst den absoluta majoriteten av alla scenarion som kan uppstå.

Reflektion från @mpj i forumet

Flera i forumet är inne som jag på att fokusera på rätt sak. Här är en reflektion från @mpj:

”Lite reflektioner från min egen ekonomi om risk och tillgångsallokering och vad jag gjort annorlunda idag med >35 års erfarenhet och samlade kunskap. Med vad jag vet idag, så tycker jag så här:

- Idag tittar jag nästan enbart på nettoförmögenhetsförändringen. Det innebär att börsens svängningar jämnas ut då andra tillgångar exempelvis inkomstpension och tjänstepension i “Trad” och fastigheter är mindre volatilt än aktier Dessutom tillkommer nysparande i form av pensionsavsättningar, amorteringar och sparande till nettoförmögenheten. En börsnedgång på 30% kanske slår 10% på nettoförmögenheten under ett år. Varför oroa sig för svängningarna i en enskild aktie när det är helheten som betyder något?

- Tjänstepensionen som till stor del legat i traditionell förvaltning istället för i en fondförsäkring har varit lite för låg risk med tanke på tidshorisont. Då tänkte jag att traditionell förvaltning i TJP vägde upp risken i en större IPS med aktiefonder som jag har. Idag vid 55 år så ser det mer rimligt ut, men för 15-20 år sedan var risken för låg med tanke på sparhorisont.

- Under många år så var bufferten för stor på “bankbok” en buffert som aldrig användes utan mest kostade missad avkastning.

- Under de sista 15 åren så har det funnits en del räntefonder, vilket har givit en för låg risk. Ett tag så hade jag lika mycket räntefonder som bolån. Idag har åldern börjat komma ikapp ränteandelen i tillgångarna…

- Generellt för låg belåning, då tänker jag summan av bostadslån och värdepappersbelåning. I början så bodde jag i hyresrätt och då borde det ha kompenserats med värdepappersbelåning i större grad än vad som skedde för +20 år sedan. De sista 10-15 åren bor jag i villa, i början med en belåningsgrad under 35% som idag är justerad till 50% kompletterad med viss värdepappersbelåning för att få upp risken.

Hela artikeln/avsnittet handlar om hur man kan se på risken ur ett mer eller mindre teoretiskt eller statistiskt perspektiv, men jag tror på ett kompletterande avsnitt/artikel där man mer praktiskt diskuterar hur man kan applicera det på sin egen ekonomi, eventuellt med utgångspunkt från fyra-hinkars-principen och kalkylarket. Där kan man diskutera flera saker

- Hur ser tillgångsallokeringen ut på hela ens ekonomi, vad har man för buffert, ränteliknande tillgångar och aktieliknande tillgångar.

- Vad är en rimligt fördelning mellan aktier och räntor beroende på ålder/horisont

- Hur kan man justera förhållandet mellan ränteliknande och aktieliknade tillgångar, att det exempelvis kan ske med belåning, oavsett om det är via bolån eller värdepappersbelåning eller en kombination av dessa.

- Hur påverkas den långsiktiga avkastningen om man har för låg risk i sin ekonomi under ackumulationsfasen respektive risken av att ha för hög risk när man närmar sig uttagsfasen.

- mm

Vi lägger en massa tid i forumet på att reda ut vilken aktieindexfond som är bäst eller billigast, där pratar vi om några enstaka hundradelar, möjligen tiondelar i skillnad på avgift. Jag tror att med rätt tillgångsfördelning och förståelse av risk så ligger det procentenheter i potten.”

Slutord

Det finns mycket mer att säga om risk, men jag hoppas att du via ovan har fått i alla fall en liten känsla för att man inte behöver vara så rädd för risken. Tricket är inte att undvika risk, utan att ta rätt risk som är avvägd i förhållande till de mål som man har för sitt sparande i kombination med den risk man objektivt kan bära (riskkapacitet) och den man subjektivt upplever är okej (risktolerans).

Det är inget man kan lista ut utan är något man måste prova sig fram till. Det är okej att låta det ta tid. Jag påstår att få, om ingen har rätt risk i sitt sparande. Antingen har man för hög risk, eller som i mitt fall för låg risk eftersom jag hela tiden bär på en ekonomisk oro. Till och med vår finansiella rådgivare skojade med mig i ett avsnitt om att jag skulle ”släppa taget om handbromsen i vårt sparande”.

Du är alltså inte ensam om att tycka att risk är klurigt. Jag brukar skoja att, som en vän sa, vi gör alla så gott vi kan och fattar så fort vi hinner. Vi kommer alla freaka ut, tycka det är jobbigt och bli rädda när marknaden kraschar. Vi kommer ångra oss att vi inte investerade mer när marknaden går upp och vara giriga. Men förhoppningsvis är vi lite klokare och kan ta stöd i alla graferna och studierna ovan. (Varför tror du jag har samlat dem alla här? Det är lika mycket för min skull som för din. 😂🙈)

Med det sagt, lycka till med ditt sparande!

Jan Bolmeson

Mycket bra info! Är alla RTs viktigaste råd, tips och fakta kring risk och dess nackdelar och fördelar i en artikel.

En fundering, kanske även ta med grafen som länkas till i denna del som bild i stället i texten? Eller både länk och bild?

Den behövs garanterat i avsnittet.

Problemet med rädsla är att den ibland (ofta?) är irrationell och att det tar tid att komma över den med egna små positiva steg.

Så min fråga är vad är syftet med avsnittet? Efterfrågas den av läsarna?

Upplever att du Jan och forumet är bra på att uppmuntra, visa fakta mm som visar hur bra det är att ta en viss risk, inte pilla, mm och att det betalar sig över tid.

Men det är klart att ett år som 2025 där det ”ser ut som” att det utvecklingen är kring nollan så blir det oro i leden.

Tja, har kanske inte så mycket att tillföra förutom allmänt resonemang

Detta är ju jättebra. För just att man använder ordet risk så annorlunda inom finans gör att det ofta missförstås. Gärna tillsammans med några andra dramatiserande uttryck som krach och ras.

I vanligt tal: Risk = Sannolikhet för allvarlig skada eller totalförlust = Farligt.

Inom finans: Risk = Volatilt. Inte = sannolikhet för totalförlust.

I vanligt tal: Krach = krock och förstörelse

Inom finans: Krach = lite djupare dal i vågmönstret.

Det gör att folk misstar att öka sin risk automatiskt är att utsätta sina pengar för fara. Och framförallt faran att en krach ska totalkvadda deras tillgångar och de måste börja om. När det bara menas att det går fort i en nerförsbacke och samma aktier sitter på tåget upp på andra sidan dalen. Medans alternativ som saknar volatilitet ses som riskfria fast de kan ha faran i att totalkvadda ens ekonomi i form av bankkonkurs eller valutainflation som faktiskt tar bort ens pengar eller värdet på dem.

Jag tänker att ett sätt att minska folks rädsla är att kalla det för volatilitet när det är det man menar och precisera vilken typ av risk man menar när man använder det ordet så det blir tydligare hur farligt/ofarligt något är.

Detta kan uppfattas som motsägelsefullt:

och

En rekomendation för inflationsskydd med minsta möjliga risk kanske vore något att lägga till ?

Precis. Risken för totalförlust (black swan) går inte att kvantifiera, medan volatiliteten går att mäta. Så det där med “riskjusterad avkastning” ger jag inte mycket för, det är ju i praktiken inte justerat efter risk utan efter uppmätt volatilitet. Och man kan pressa ned volatiliteten utan att minska, eller till och med öka, risken.